文 | 金卫

3月28日,深圳华智融科技股份有限公司(简称华智融)IPO材料获得深交所受理,公司拟在深交所主板上市,保荐机构是民生证券。

作为一家POS机企业,早在2017年华智融就递交了IPO招股书,拟在创业板上市,但2018年初华智融的IPO上市被否,当时发审委提出了5个问题。

这次重新冲刺上市,华智融的业绩出现大幅增长,2022年营收达到12亿,净利润也有1.2亿,不过当初发审委提出的问题,招股书中依然部分存在。值得一提的是,这次华智融IPO拟募资3.7亿,其中2.3亿用于办公大楼等总部基地建设。

5年后再战IPO,华智融能否顺利过关值得关注。

招股书显示:华智融是一家电子支付产品及支付解决方案的专业提供商,主要开展金融POS 终端产品及相关软件的技术研发、生产、销售业务,致力于为全球用户提供安全可靠、技术先进的电子支付产品及解决方案。

华智融的金融 POS 终端产品系列,覆盖了银行卡、扫码、手机支付等市场上主流的支付方式,公司产品远销 60 多个国家和地区。

2021 年全球POS 终端出货量 1.36 亿台,同比增长 4.3%,其中,亚太地区出货量占比第一为 60.22%。华智融称公司自 2017 年至今,已连续五年成为亚太地区的出货量前十大金融 POS 终端供应商,2020 年、2021 年亚太地区 POS 终端出货量均排名第二,公司行业地位稳固而突出。

财务方面,2020年至2022年,华智融营收分为12.2亿、11.4亿、12.2亿,同期净利润分别为1.2亿、9387万、1.2亿。

对于2021年业绩下滑,华智融解释称,当年受制于行业芯片紧缺的背景,产品的销量下降 25.51%,使得 2021 年营业收入、营业利润有所下降,2022 年 4 月以来,芯片供求失衡的情况有所缓解。

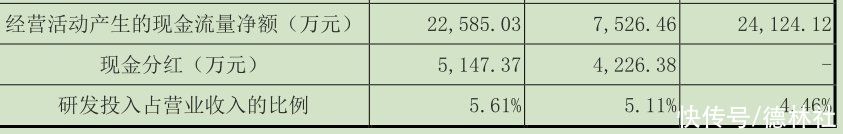

从现金流来看,华智融的现金流流还是比较充裕,报告期内现金流净额分别为2.4亿、7500万、2.3亿。另外,公司在2021年、2022年分红9300多万。

盈利能力方面,毛利率报告期内分别为19.57%、19.73%、22.21%,毛利率低于行业28%的平均水平。华智融这两年毛利率略有上升,很大程度得益于境外销售收入。

2020年至2022年,华智融境外产品销售收入分别为 1.9亿、3.7亿和 4.3亿,占主营业务收入的比例分别为 15.78%、32.76%和35.62%,境外销售毛利率分别为 41.30%、32.77%和 36.08%,整体高于境内销售毛利率,且销售收入占比有所增加,使得报告期各期主营业务毛利率上升。

不过,华智融也提到,未来,若公司境外客户的经营业务受到当地宏观经济变动影响,或出现贸易摩擦等政治风险,将会对公司海外业务拓展产生重大不利影响。

在研发方面,华智融的研发投入低于同行均值。2020年、2021年,华智融的研发费用率分别为4.46%、5.11%、5.61%;低于9%左右的行业平均值。

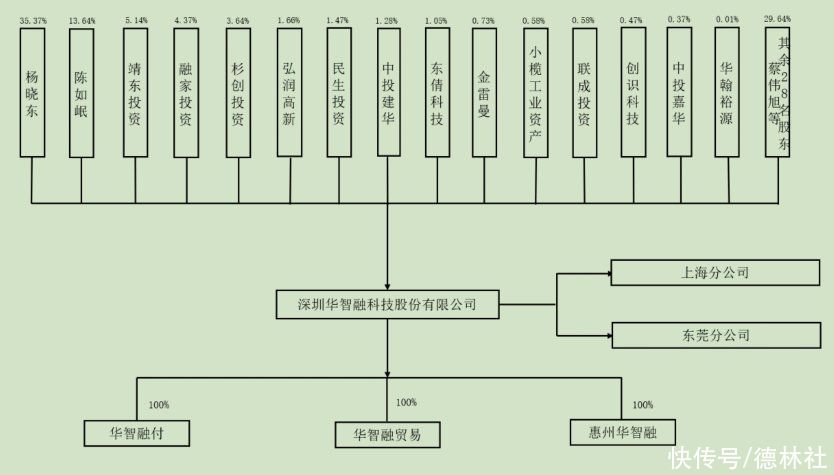

华智融成立于2007 年 9 月 10 日,由杨晓东、曾勇光、蔡伟旭等 9 名自然人以货币出资的方式共同设立。

IPO前,杨晓东、方倩倩夫妇二人通过直接间接合计控制控股比例达到48.48%,为公司实际控制人。

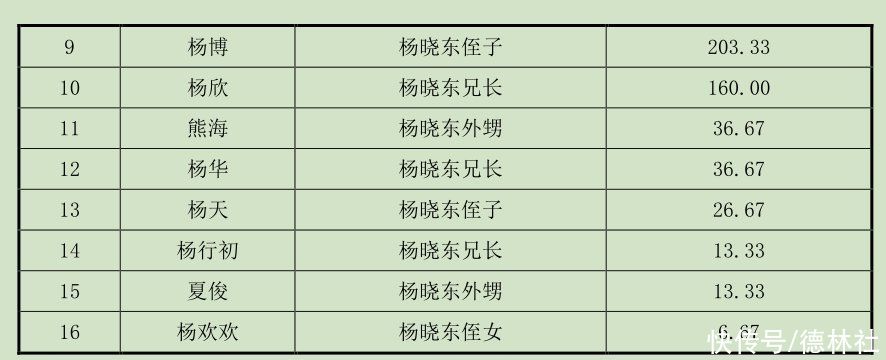

华智融的家族企业色彩比较明显,除了杨晓东夫妇二人直接控股,还有一大堆亲戚持股。其中,实控人杨晓东的侄子、兄长、外甥、侄女等亲属的姓名都出现在股东名单中。

此前,发审委曾重点关注过公司股权转让问题,包括王国红、郑镇文、潘盛煊三人上市前以较低价格退出的原因及合理性;实际控制人的兄弟杨华受让曾勇光股权的背景,其胞弟杨欣无偿赠与资金的真实性及合理性等。

华智融的新晋股东——深圳市金雷曼科技有限公司(简称:金雷曼)值得关注。2022年6月,作为华智融主要供应商之一的金雷曼通过受让中鑫招商持有的部分股份,成为华智融持股0.73%的股东。2020年,华智融开始从金雷曼采购通讯模块产品,其后对其采购额越来越大。其中,2021年、2022年,华智融从金雷曼采购金额分别为1.67亿、1.0亿,金雷曼成为第一大采购商。2020年至2022年,金雷曼的累计关联交易额达到2.8亿。

华智融与金雷曼的关联交易受到关注,不仅在于交易金额快速增长,而且交易价格也高于一般采购商。

招股书显示:2020年华智融从金雷曼采购的通讯模块单价达到98.55元/件,而从其他供应商处采购的单价仅为13.61元/件,两者相差七倍有余,2021年采购单价相差依然有两倍,直到2022年采购单价才有所下降,单价为41.3元,但依然高于其他供应商的29.18元。

华智融在招股书中解释称,发行人向金雷曼主要采购 4G 通讯模块,采购单价高于其他供应商,主要系不同细分型号的 4G 通讯模块单价存在较大差异,且公司向金雷曼和其他供应商采购的具体型号采购量不同所致。“发行人与金雷曼之间的关联交易定价公允,不存在对发行人或关联方的利益输送。”

本次IPO华智融拟募资金额3.74亿元,募集资金拟用于惠州POS终端扩产项目、总部基地建设项目、补充流动资金等。华智融称,本次募集资金投资项目是在公司现有主营业务的基础上,进一步巩固公司研发能力和新产品开发能力,扩大公司产能,进一步巩固公司的核心竞争力。

在募投项目中,有2.3亿拟用于建设总部基地建设项目。招股书称,“总部基地建设项目”主要投资内容为办公大楼、研发中心、信息化建设,旨在为公司业务开展赋能,不直接产生效益。

华智融在招股书中提到,公司目前使用的办公场所系通过租赁的方式取得,办公场所面积较小,整体办公环境较为紧凑。随着公司销售范围的扩大,为了维持公司产品在市场上的核心竞争力,未来公司还将不断引进专业研发人员和管理人员,但目前的办公场所无法满足公司进一步扩大规模的需求。

值得一提的是,华智融曾与上市失之交臂,当时华智融拟赴创业板上市,但最终被否。

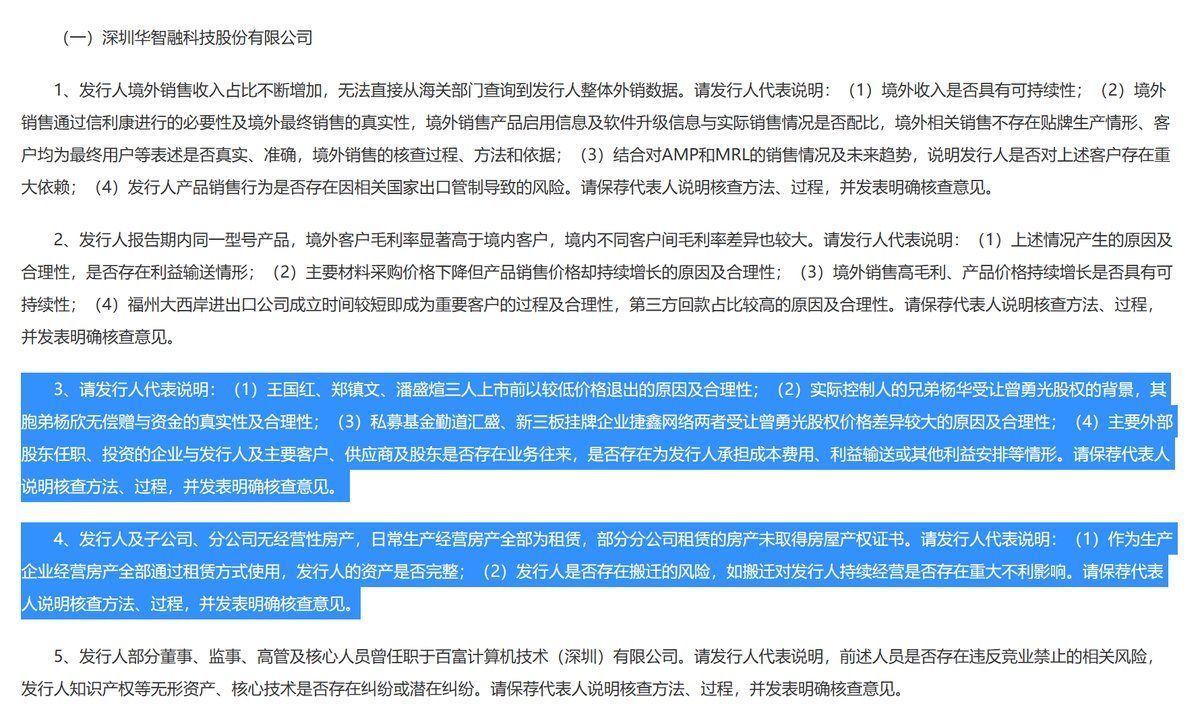

根据证监会第十七届发行审核委员会2018年第22次发审委会议审核结果显示,华智融首发未通过,发审委提了5个问题,主要是境外收入的持续性、毛利率、董监高、房屋产权等问题。

四年后,华智融再度闯关深交所时,曾经发审委否决华智融IPO申请所提出的主要问题,部分问题至今依然出现在这版新的招股书中,如招股书中称公司租赁的部分房产因出租方无法提供产权证而存在瑕疵。

华智融再战IPO,进展我们将持续关注。