相较于传统生物药和医疗技术,数字健康医疗更像是刚刚破土的幼苗。经过疫情催化,方蓬勃向上。数据显示,数字化医疗保健市场预计到2025年将达到3858亿美元。

此外,弗若斯特沙利文资料显示,2021年,中国数字健康及保健行业的市场规模占整个健康及保健市场的3.5%,估计到2025年为7%。按市场规模计,预期到2030年将进一步占整体健康及保健市场的11.1%。

不断增长的数字健康医疗孵化出不少上市公司,比如微医、京东健康、阿里健康及平安好医生等。6月27日,经营着中国最大的数字健康医疗服务平台之一—健康之路再度递表港交所,谋求上市机会。

三年累计亏损约4.8亿元

招股书显示,健康之路2001年起为个人用户提供数字健康医疗服务,2015年起为企业及机构提供企业解决方案及数字营销解决方案。截至2022年,企业解决方案及数字营销解决方案业务是公司主要收入来源,该业务收入占总收入比重为 67.6%。

招股书显示,健康之路的业务运行包含三类,其一为个人用户提供数字健康医疗服务;其二为企业及机构提供企业解决方案及数字营销解决方案;其三,引进医生加入到公司平台,进而为个人用户及企业客户提供不同的解决方案服务。

据招股书显示,截至2022年12月31日,健康之路平台注册的个人用户为1.71亿名,注册医生有83.32万名,连接健康之路平台的医院有11524家,三甲医院有1464家。

得益于注册用户的快速增长,健康之路的营收随之高涨。2020年至2022年(以下简称:报告期内),公司的收入分别为1.87亿元(单位:人民币,下同)、4.31亿元及5.69亿元,同比分别增长131.1%及31.9%。

然而,健康之路利润端的表现并不如人意。期内公司毛利率总体呈下降态势,分别为60.3%、40.2%及43.2%。毛利率的大幅下滑导致净亏损持续扩大,同期公司净亏损分别为6530万元、1.55亿元及2.56亿元,三年累计亏损约4.8亿元。

对于毛利率的波动,健康之路在招股书中解释,受业务组合、定价政策及成本结构的影响。详细来看,毛利率由2020年的60.3%大幅下降至2021年的40.2%,主要由于数字健康医疗服务和企业解决方案及数字营销解决方案的毛利率均有所下降。数字健康医疗服务的毛利率由2020年的82.9%减至2021年的66.7%,主要由于利润率相对较低的价值医疗服务的收入贡献增加。

值得注意的是,健康之路与其他互联网医疗服务平台还有一个共同点:成长之路,互联网科技大厂加持。IPO前,健康之路一共完成了4轮融资,2015年5月取得百度(香港)A轮融资,代价为6000万美元。而后三轮融资,上饶国资、上海界佳、美尊仁和等投资者纷纷参与。

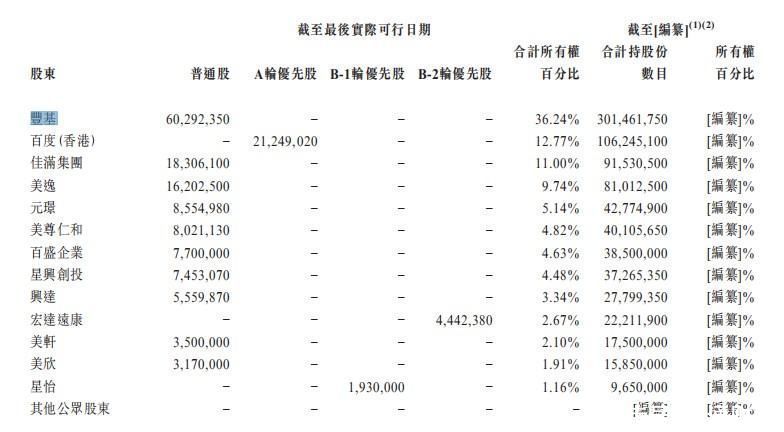

截至最后实际可行日期,张万能透过其全资公司丰基持有健康之路已发行股本总数的约36.24%,张万能及丰基被视为本公司控股股东;百度(香港)持有股份占比12.77%,为第二大股东。

客户高度集中 市场拓展事倍功半?

正如上文所言,企业解决方案及数字营销解决方案业务是公司主要收入来源。因此,健康之路的客户以企业为主,包括医药企业、保险公司、广告公司及信息技术公司。报告期内,少数客户贡献了其很大部分的收入,分别占其总收入的46.0%、52.2%及41.5%,占比相对较高。

事实上,公司还有部分收入来自大客户百度,不过在总收入中的占比逐年下降,分别为 19.4%、11.7%、4.4%,存在一定的关联交易。

未来若公司与主要客户的业务合作发生不利变化,公司的收入可能会大幅下降,将对公司业务、经营业绩、财务状况及前景产生重大不利影响。

健康之路也意识到客户集中的风险,因此其在市场开拓方面耗资与日俱增,但似乎结果并不乐观。

期内,健康之路的销售开支分别达到0.33亿元、1.26亿元和1.47亿元,两年内增幅超过3.5倍。2020年至2022年,公司销售开支中,广告及营销开支的金额分别为0.12亿元,1.05亿元和1.31亿元,两年时间增长超过9.8倍。广告及营销开支占销售开支的比重由2020年的37.1%,提升至2022年的88.9%。

根据智通财经APP了解,健康之路大力加强广告及营销开支投入,其并未产生足够强的“杠杆效应”推动公司盈利能力提升。反之,过去三年间公司部分业务还出现了增长疲态。

数据显示,2020年至2022年,公司健康会员计划业务中,来自直接个人客户的收入分别为1054.2万元、1135.7万元和1082.1万元。2022年公司向直接个人客户销售健康会员计划的平均售价同比提升6.3元至51.3元,但并没有带来收入增长。

简言之,健康之路在市场拓展方面可谓事倍功半。随着获客成本的进一步提升,健康之路仍需要在优化流量转化率和提升客户付费意愿方面做出更大努力。

令人欣慰的是,健康之路所处的赛道中国数字健康及保健市场正处在高速发展阶段。根据弗若斯特沙利文的资料,中国数字健康及保健预计市场规模由2021年的3,226亿元增加至2025年的10,071亿元,预计2021年至2025年的复合年增长率为32.9%。市场规模预计将进一步增至2030年的2.6万亿元。

数字健康服务渗透率提高、数字健康服务的技术创新、利好政策、健康意识提高将联合助推数字健康服务在中国市场的发展。在这个市场,拥有强大的现有医疗保健资源网络和行业知识与技术能力的企业将率先享受行业发展红利。

招股书显示,中国数字健康医疗服务市场竞争激烈,但健康之路已经走到头部位置。公司83.3万名平台注册医生数目,领先主要竞争对手排名第一。平台连接一级/二级/三级医院数目也排名行业第三的位置。因此,健康之路料将能享受行业快速发展带来的红利。

总的来看,体量庞大的数字健康医疗服务市场方兴未艾,但盈利能力下滑、亏损幅度扩大及客户高度集中均成为公司不容回避的现象,。若以上难题长时间无法缓解,健康之路恐怕也不“健康”。