管理层变动及增持,采取员工股权激励以及持续股份回购,金科服务(09666)在资本市场已使出了浑身解数,无奈公司股价长期熊市难改,跌无底洞。

智通财经APP了解到,去年11月,博裕集团通过要约收购方式成为金科服务的第一大股东,持股34.63%,随后金科服务进行了一系列的变革。如2月份,该公司进行人事调动,任命闫凌阳为公司财务总监,于3月采用员工股份奖励计划,并开始追讨前大股东借款偿还问题,于6月份开始持续回购股份,稳定市场信心。

在收购事件刺激下,去年11月份该公司股价确实反弹了35%,但之后一直阴跌,信息噪音影响钝化,成交量持续萎缩,按季线持续下跌,截至目前市值较2021年4月的高点跌幅近90%。其实,该公司资本市场策略失效,主要受板块影响,港股物业管理板块资金流动性极差,覆巢之下无完卵,大部分同行较高点跌幅也超过九成。

如果单从基本面来看,金科服务是否有不一样的风景?

核心业务稳健,外拓基本来源第三方

智通财经APP了解到,金科服务是金科股份于2020年11月分拆上市的物业管理板块,从往年业绩看,2021年之前保持双位数的增长,2022年出现了下滑,收入下滑16%,这和行业基本一致。不过该公司物业管理业务仍是增长的,非物业管理板块则下滑幅度较大,下滑达56.3%。

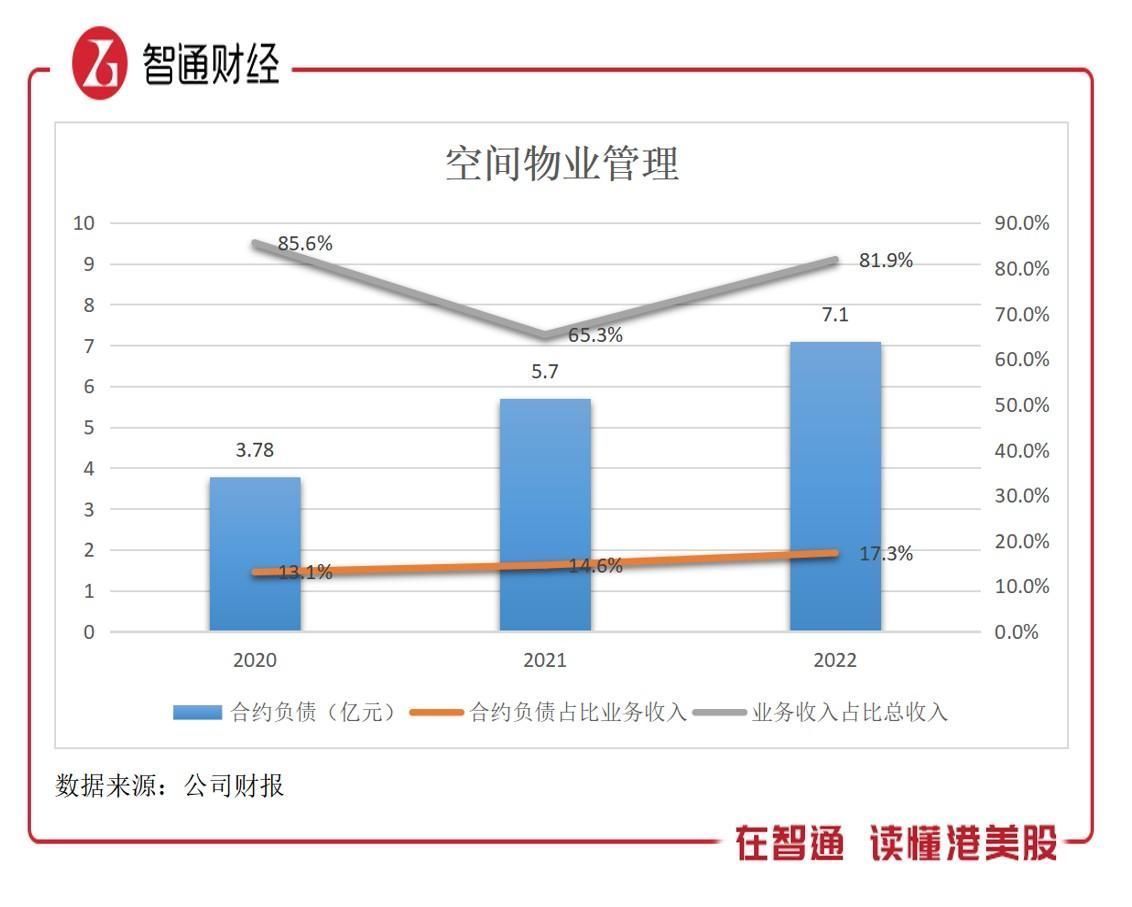

实际上,同大多数同行一样,该公司主要业务为(空间)物业管理服务及社区增值服务,另外还有本地生活服务及数智科技服务,2022年上述业务收入份额分别为81.9%、6.65%、9.75%及1.66%。物业管理收入份额基本在80%以上,是业绩的核心驱动,近三年复合增速为34.77%,驱动收入复合增长21.83%。

物业管理包括住宅、中高端商写办公楼、产业园、学校、医院、公建及城市服务,收入来源基本为住宅项目,2022年住宅收入占业务比重高达78.9%,不过非住宅项目也在积极开拓,截至2022年,该公司在全国27省市,182个城市布局,管理共735个住宅项目及344个非住宅项目。

值得注意的是,港股大部分物业管理公司,,基本都是从母公司(地产公司)分拆上市,因此对母公司依赖度很高,达到70%以上,但仍有部分依赖度比较低的,比如金科服务,该公司于2022年依赖度已降至50%以下,在管面积占比仅为42.7%,同时新增合约面积中,来自金科股份占比仅为1.4%,基本都是通过第三方拿项目了。

新增外拓面积占比是衡量物业管理发展的核心指标,从行业来看,根据深港证券研报,平均外拓面积占比72.38%,超过平均线的屈指可数,包括旭辉永升、世茂服务以及金科服务,其中金科服务接近100%的比值,比平均值高出26.22个百分点。此外,该公司主要市场为西南地区,包括四川省、贵州省、云南省、西藏自治区及重庆市,往年收入占比超过50%,不过也积极扩张华中及华南地区市场。

相比于物业管理,其他业务表现不尽人意,2022年受大环境影响基本腰斩,期间非业主增值服务收入下降59%,社区增值服务收入下降78%,本地生活服务由于餐饮及酒店管理服务增长抵消供应链的下滑,使得收入较为稳定。整体来说,金科服务的基本盘还是比较稳健的,其他业务依托于物业管理,今年有望实现恢复增长。

来自关联方的拖累,2023年仍面临巨亏

然而金科服务不得不面对盈利承压的问题。在过去几年,物业管理行业成长迅速,外拓成为共识,竞争也日益激烈,叠加外部环境影响,物业管理单价提升困难,而成本却蹭蹭往上升,2022年该公司物业管理毛利率17.8%,同比下降达11.5个百分点,另外社区增值及数智生活也大幅下降,导致整体毛利率18.8%,同比下降12.1个百分点,创下历史新低。

该公司最大的风险在于来自房地产的款项可能无法收回,尤其是金科股份陷入财务危机,,2022年房地产行业暴雷频现,需求大幅萎缩,金科股份出现205.2亿的非经常性净亏损,2023年Q1账上负债率高达87%。最为金科服务的第一大客户,财务问题直接导致应付款难以支付,从而成为坏账损失。

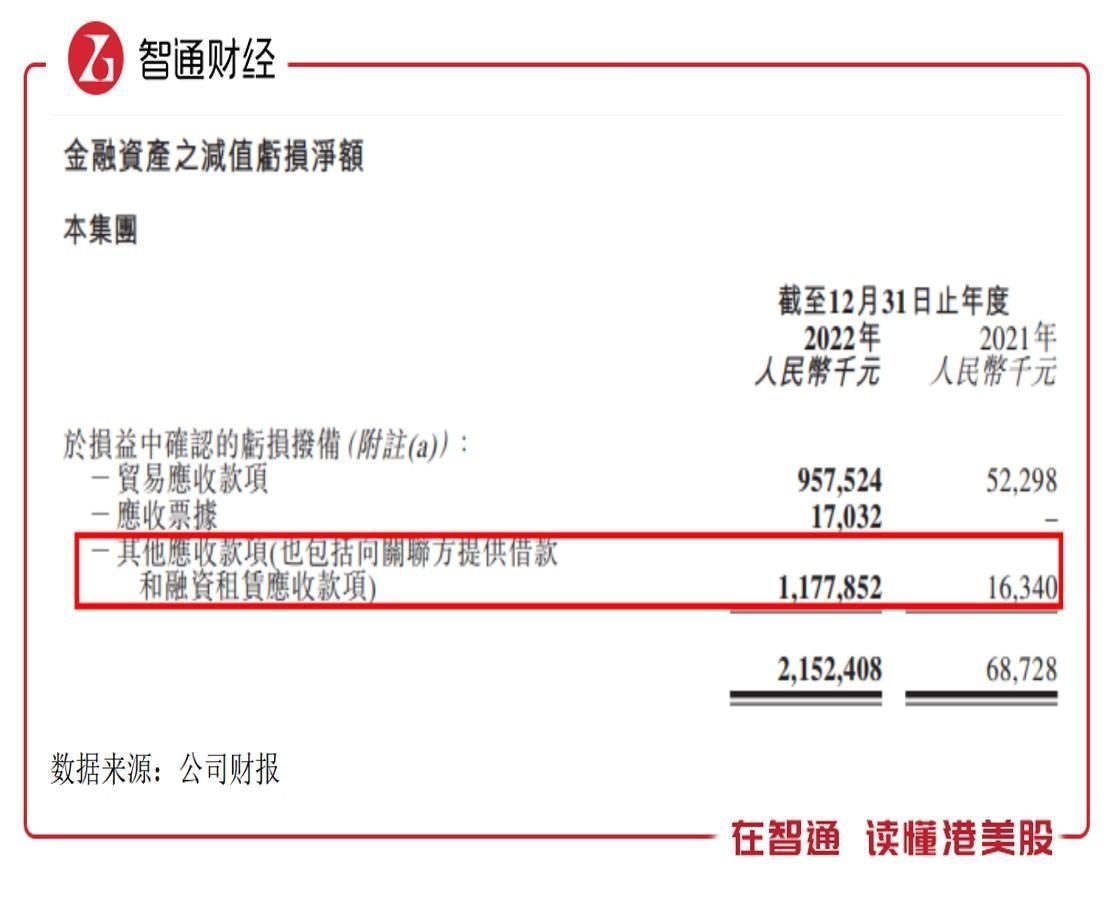

2022年,金科服务的金融资产减值高达21.52亿元,其中应收款减值9.6亿元,而其他应收款,包括为关联方提供的贷款等减值达11.8亿元,此外,还出现了2.88亿元的商誉减值亏损,合计高达24.4亿元。截至2022年底,该公司账上商誉值有3.57亿元,应收及其他应收款有32.21亿元。

此次减值及计提后,该公司财务并不见得很轻松,虽然商誉可减值额不多了,但应收及其他应收款中,有向金科股份提供的15亿元贷款,且仅仅减值了1.19亿元,还有13.9亿元账面值。2023年诉讼已开,若金科股份基本面未扭转,这部分估计也会全部计提,金科服务全年仍会面临巨亏。

相比于财务上的数据,股东之间的矛盾更为隐晦,且不容易被发现,但对业务经营确实是最致命的,两大股东博裕集团和金科服务之间可能存在嫌隙。

两大股东或有嫌隙,基本面存在变数

博裕集团先前是金科服务的二股东,是2021年金科股份作为控股股东出让22%股权引入的战略投资者,按理说两者关系应该会比较友好才对,但关系取决于利益。房地产需求收缩,让金科股份面临债务问题,高负债+经营不善,需要售卖旗下资产缓和,博裕集团对金科服务或已垂涎,如今迎来最佳机遇。

作为私募股权投资机构,博裕集团投资领域很广,包括物业、医疗以及高科技产业,在物业管理领域投资标的包括万物云及金科服务。该公司更看重金科服务,因为标的对母公司依赖度低,且近几年发展,新增合约面积基本都是外拓,目前股价不到当时受让价格的三分之一,亏得太多了,这时候提出全面要约,虽有点“趁人之危”,但利益至上。

金科股份在要约事件中并无出售,然而晋升为第一大股东的博裕集团开始频出动作。其中于2023年3月,金科服务把沦为二股东的金科股份给告了,金科股份于去年7月向金科服务借了15亿元缓解债务,至3月份约半年时间,要求连本带息立即偿还15.32亿元,很显然博裕集团或醉翁之意不在酒,以金科股份目前的现状,有可能将出售持有的金科服务股份给博裕集团。

股东关系是影响经营及决策的核心,市场上不乏有因股东斗争,导致的经营遭遇困境,案例如之前的山水水泥。金科服务近期对金科股份不友好的举措,引导市场偏向解读,两者或出了嫌隙。以目前的依赖度,金科服务离开金科股份,业绩短期有影响,但中长期影响将很小,减值出尽后业绩增长更轻松,对估值也会有一波刺激,博裕集团作为私募机构更多是财务投资,待估值提升后获利退出。

综合看来,金科服务股权激励及回购等措施解决不了股价持续下跌问题,投资者不买账主要为对基本面的不信任,而该公司基本面也确实面临较大的问题。核心业务虽增长稳健,新增合约面积基本摆脱母公司,但面临竞争压力,导致盈利能力大幅下滑,行业外拓已成为共识,预计盈利依然承压。

此外,该公司要面对巨额的减值预期,2023年或将对关联方继续大额减值,尤其是来自金科股份的15亿元的贷款,全年亏损为大概率事件,同时两大股东可能存在嫌隙,股东矛盾或导致经营出现困境。今年房地产行业有回暖迹象,但对于金科服务应理性看待,基本面存在变数,静观其变。