AIGC浪潮席卷,随着AI大模型的发展和应用推广,算力需求将与日俱增。作为互联网云计算与大数据基础服务综合解决方案提供商,奥飞数据(300738)直接站在了风口上。

奥飞数据头顶东数西算、云计算、网络安全几个热门概念,在资本市场受到的关注度较高,但让其一度登上热搜的却是“年薪41万董秘自掏4亿买公司股份”事件。

在资本的风口浪尖、屡次出圈的奥飞数据自身业绩和经营状况到底如何?老业务不挣钱,新业务扩张致现金流承压,债务压力大?

老业务不挣钱,扣非净利润跌近三成

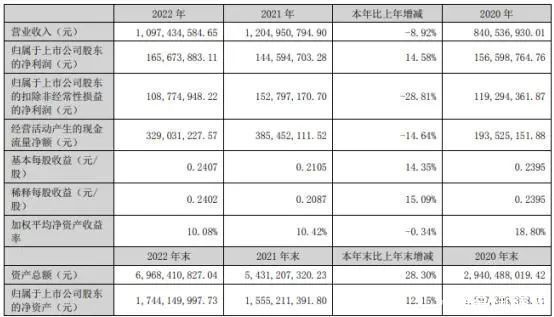

近日,奥飞数据发布了2022年年度报告。年报显示,公司2022年实现营业收入10.97亿元,同比下滑8.92%;净利润1.66亿元,同比增长14.58%;扣非净利润1.09亿元,同比下滑28.81%。

2022年公司的营业收入和扣非净利润均有所下滑。在营业收入方面,公司原有老业务营收均下滑。分行业来看,公司原有的信息运输、软件和信息技术服务业实现10.89亿元营收,同比减少9.65%;新拓展的节能服务实现营收887.74万元,同比增加6094.56%。

对于业绩变动的原因,奥飞数据在报告中表示,2022年公司系统集成业务营收比2021年减少了约2700万,同比下滑75.39%,同时公司在2021年启动的重点新建数据中心项目以及公司在2022年新拓展的业务区域,在2022年未能产生规模的增量收入、未能释放业绩。

同时,毛利率下滑是其扣非净利润下滑的主要原因。2022年奥飞数据综合毛利率为28.17%,同比下降了1.04个百分点,原有老业务毛利率均下滑。

另外,2023年第一季度,奥飞数据营业收入为3.2亿元,同比增长18.78%;归母净利润4416.18万元,同比增长4.49%;扣非净利润为4200.52万元,同比增长36.49%。从营收和净利来看,公司的业绩压力有所缓解,但值得注意的是毛利率同比下降了9.14%,盈利潜力依然有所不足。

持续扩张债务承压,12亿定增缓解现金流压力

在现金流方面,奥飞数据2023年第一季度经营活动产生的现金流量净额为1695.48万元,同比减少75.27%;投资活动产生的现金流量净额为1.56亿元,同比下降53.08%。

2019-2022年,公司的经营活动产生的现金流量净额分别为1.36亿元、1.94亿元、3.85亿元、3.29亿元。很显然,其经营活动产生的现金流量净额已经降至近年来最低。

在合并现金流量表中,奥飞数据表示经营活动现金流同比减少的主要因开具银行承兑汇票、信用证保证金流出净额同比增加5936.25万元所致。购建固定资产、无形资产和其他长期资产支付的现金减少则是其投资活动产生的现金流量净额大幅下降的主要原因。

奥飞数据新业务扩张致现金流承压的同时,也使得公司的债务压力持续加大。2019-2022年,公司的流动负债逐年增加,分别为5.31亿元、11.19亿元、15.27亿元、21.05亿元。2022年流动负债增加近40%,非流动负债也增超30%。2023第一季度其总负债为53.61亿元,较上年同期变化39.36%。

持续扩张背负资金压力,奥飞数据于2023年4月份完成了上市后的第二次定增,募集资金达12亿元。本次定增落地后,其经营活动现金流应该会有些改善。

多次转让股份给关联自然人引争议?

虽然“土豪”董秘董秘4亿受让股份最终落空,因“个人原因”草草收场。但公司控股股东多次转让股份还是引发了争议。

此前,奥飞数据控股股东昊盟科技已多次转让公司股份。据此前公告,奥飞数据控股股东昊盟科技曾于2022年7月,通过协议转让方式将其持有的奥飞数据无限售流通股转让给何烈军,占公司总股本的5.39%;同时还通过协议转让方式将其持有的占奥飞数据总股本5.39%股份转让给宋洋洋。

何烈军曾任公司副董事长,现为公司核心技术人员;宋洋洋曾任职金信泰富股权投资基金管理(广东)有限公司等单位,未在奥飞数据任职,与奥飞数据不存在关联关系。巧合的是,何烈军和宋洋洋的购买股权的资金来源也都是“自有资金”以及“自筹资金”。

昊盟科技短期内频繁减持套现,转让股份的行为引发争议,这也是“年薪41万董秘自掏4亿买公司股份”事件在资本市场掀起波澜的一个原因。