【主编观市】

连续四周,恒指在调整。不过,上周正在出现积极信号,恒指重上两万点大关。探底回升的周十字星预示本周将迎来变盘。

伯克希尔哈撒韦股东大会引人注目。从巴菲特讲话可以看出其对世界经济前景不是很乐观,伯克希尔的现金储备从去年四季度的1280亿美元增加逾20亿美元至1306亿美元,突破1300亿美元大关,创2021年底以来最高。同时对新能源汽车不看好,认为竞争太激烈,没有很明确的投资方向。

美国4月非农就业人数增加25.3万人,为2022年12月以来最小增幅,预估为增加18.5万人,前值为增加23.6万人。4月失业率降至3.4%,为今年1月以来新低,预估为3.6%,前值3.50%,本次非农超预期降低了美国经济硬着陆风险,近期大跌的美国地区银行股探底回升,显示市场情绪有回暖迹象。

新一届财经委第一次会议,对市场有影响的有两点:1,要把握人工智能等新科技革命浪潮。再度强化AI作用,预计算力、数据、应用端会继续走强;2,首次提及维护人口安全。结合三部委下发312亿元职业教育提升计划资金。职业教育类上周五有些异动,预计本周持续发酵。

央行:即将正式启动香港与内地利率互换市场互联互通合作。率先启动的是北向端,进一步吸引外资。

5月6日,西安召开推进会议,聚焦中国—中亚峰会这个头等大事,预计会重提中吉乌铁路。峰会期间签署有关成果文件,一致同意举办“聚合中亚云品”电商活动,向中国消费者推介更多中亚名优特产品。一带一路相关个股及海外电商出口类预计再受催化。

综上来看,本周外围情绪好转将带动港股走好,国内各类利好也进一步催化,观察恒指突破20日均线能否放量。重点是AI及一带一路,其它教育、电商等等。

【本周金股】

信义玻璃(00868)

上周国内浮法玻璃均价月均价环涨7.52%,环比涨幅扩大1.08个百分点。周内刚需提货支撑玻璃市场成交,价格进一步上涨。前期价格持续提涨下,下游加工厂存一定存货,叠加月底、五一假期临近因素,临近月底部分区域厂家出货略缓,预计5月上旬整体成交存放缓预期。但浮法厂库存低位,价格难以回落,价格或仍有进一步小涨。

近期国内浮法玻璃生产企业库存延续下降趋势,多数地区企业库存已降至正常或偏低水平。截至4月26日,重点监测省份生产企业库存总量为4080 万重量箱,环比下降8.23%,降幅收窄3.06个百分点。

短期来看,2023年一季度房屋竣工情况大幅改善,是浮法玻璃产品需求和价格走高的重要原因。从全年维度来看,需求端增速将超过供给端,去库存速度提升将对浮法玻璃行业整体形成利好。

信义玻璃(00868)国内市占率约13%。公司产品结构优异,汽车与建筑玻璃的高附加值产品有利对冲浮法周期波动。在2022年全年地产竣工YoY跌14.9%的背景下,公司销售仍能保持+6.7%的增速;在全行业企业普遍亏损的情况下,公司单箱净利仍能维持13.5港元;仍实现34%、19%的综合毛利率与净利率,实属不易。

2023年浮法玻璃价格有望企稳回升,成本压力有望有所缓解。未来公司还将通过产能置换进一步提升产线效率,并有望通过收购与海外建厂方式进一步扩产产能。

【产业观察】

高教以及职业培训对应人口基数在中长期维度有望稳步提升,并且具备渗透率提升逻辑。

中等职业教育:持续优化,升学途径扩充。在“职业高考”不断推行和完善下,中职升学渠道更加通畅,升学需求有望会更加旺盛,文化课培训重要性凸显,因此中职文化培训类招生有望持续增长。

高等职业教育:毛入学率提升带动生额及招生数增长。“十四五”规划和《中国教育现代化2035》提出,2035年高等教育毛入学率达到65%。平均18岁开始进入高等教育阶段,即23~35年高等教育的入学基数对应05~17年出生,这期间出生人数每年均在1500万以上,且稳中有增。

非学历职业教育:目标人群基数稳定,渗透率有望提升。职教培训目标人群主要为18岁+的人口群体,如前文所述,这部分人口有望稳步增长至35年,中长期维度有望稳步提升。此外随着我国产业结构的转型,就业人员转型对应的职业培训需求增长,参培率有望提升。

港股相关股份有中教控股(00839)、 新高教集团(02001)、中国科培(01890)、希望教育(01765)、中国职业教育(01756)、华南职业教育(06913)、21世纪教育(01598)等。

【数据看盘】

港交所公布数据显示,恒生期指(五月)未平仓合约总数为111155张,未平仓净数40094张。恒生期指结算日05月30号。

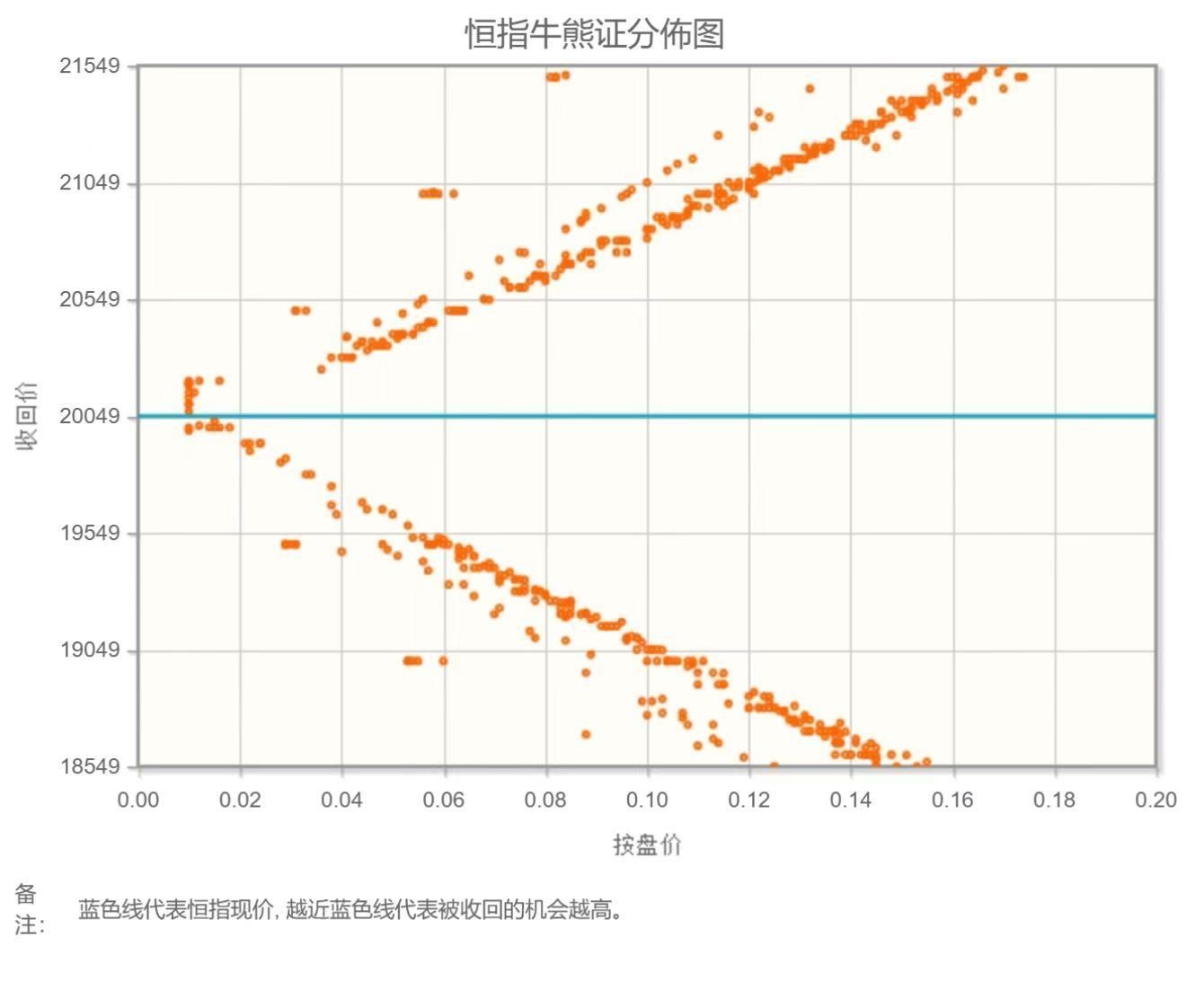

从恒生指数牛熊街货分布情况看,20049点位置,牛熊证密集区持续在争夺恒生指数20000点。上周末美联储会后声明中,删除了“委员会预计进一步的收紧是合适的”的字眼,这被市场认为是停止加息的强烈暗示。在A股企稳背景下,本周恒生指数看涨。

【主编感言】

美国加息临近结束,目前市场情绪逐渐显现乐观。重阳投资发文称,“港股大幅回调是迎来牛市的前奏,近期回调为牛市进程中的一段回头“。随着金融地产板块的走强呈现出牛市初期的特征,A股市场也有买方机构认为,现在处于牛市一期。该机构称,牛市二期要等中美库存结束,可能会是今年下半年或者明年出现业绩和估值的整体提升;再然后是牛市三期。

不过,不管真的牛市是否真的要来,都不宜低估下半年的变数和波动性,低估值高分红的择股策略相对稳妥。