智通财经APP获悉,Schroders首席经济师及策略师Keith Wade表示,美联储在六月份暂停加息的最大主要原因是希望监察收紧政策迄今为止的影响。正如Milton Friedman的名言所说,利率具有长期且可变的滞后性。事实反映,本次难以判断滞后情况,早前大量分析员曾预测经济将陷入衰退,现在他们不得不修改其观点。2023年初市场表现强劲,许多分析师提高其2023年的经济增长预测,并将衰退预期延后至2023年底或更晚时间。

作为那些已经不得不承认美国经济保持稳健的人,Schroders已经上调对美国经济增长的预测,并一直观察这个政策周期,以评估这次情况是否真的与过往不同。即使美联储采取行动,美国经济的强势亦令人意外。Schroders发现四个主要因素,可以解释政策滞后似乎比预期还要长的原因。

利率长期处于低水平

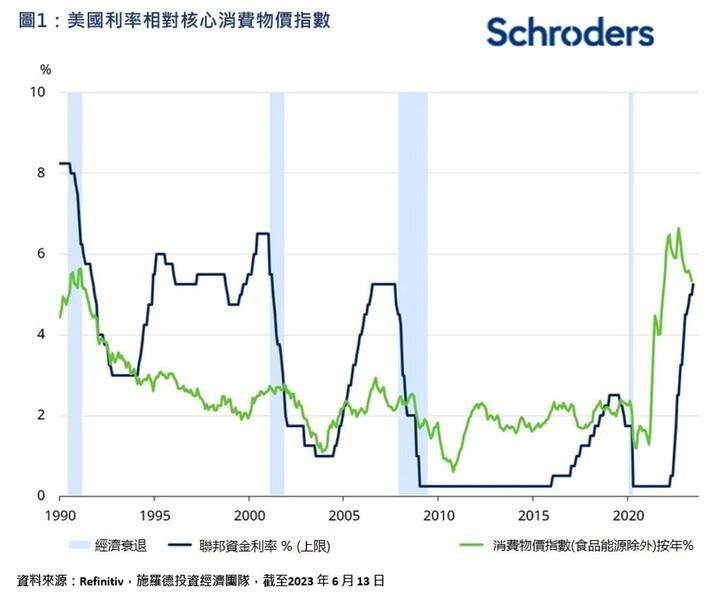

2022年3月16日是美联储首次加息及加息25个基点,以致联邦基金利率上调至0.25%至0.5%水平。事实上,早前为应对新冠病毒疫情,零利率已经维持接近两年之久。此后,利率持续攀升并急剧上升至近日的5%至5.25%。然而利率仍低于通胀率,并且直至2022年底才受到控制。

就速度而言,是次加息周期被形容为较为激烈和进取,但鉴于低利率水平,相信需要更多时间才能将利率提高至限制水平。因此,由第一次加息直至对经济造成影响,需要一段颇长时间。

经济状况比预期宽松

在收紧货币政策的初期,当市场正在适应紧急政策结束,美国国债收益率急剧上升。这导致政策传递蔓延至其他经济领域,包括按揭贷款和信贷市场,导致更广泛的货币收紧情况。

然而, 2022年9月,债券利率维持在略低于4%的水平,并一直维持至今。随后按揭贷款利率亦趋于平稳,尽管现时按揭利率处于过去10多年以来的最高水平,但楼市压力未有进一步增加(图2)。与此同时,股票市场已经反弹,标普500指数由2022年9月底至2023年6月14日期间录得20%升幅。虽然很大程度上是由个别科技股所带动,但就令整体金融环境变得更宽松。

大规模财政刺激措施

前任美国总统特朗普及现任美国总统拜登,都透过直接提供津贴及提升社会福利,以大规模刺激经济。根据国际货币基金组织的数据并剔除周期性影响,Schroders预测2020年财政援助占美国本地生产总值(GDP)约5%。尽管很难确定,但这些刺激措施确实透过乘数效应保留在金融体系中,或以储蓄形式保留为潜在需求。这些政策有助为家庭住户带来支援及缓解,但推动需求的同时亦推高通胀,令美联储在控制支出方面的工作更加困难。当时一些评论员指出,财政刺激政策将会造成通胀,现在看来预测是准确的。

新冠病毒疫情所带来的影响

同样地,在疫情封锁期间,家庭住户储蓄亦大幅增加。家庭未能外出及消费,但人们仍能在家工作获取收入,因此他们的储蓄比率远高于正常水平。这些额外储蓄,在经济重启后有助支持消费,尤其有助应对通胀上升的大环境。因此,在高通胀及实质收入下降的情况下,消费仍能维持强劲。

尽管Schroders已经预测到后疫情会造成如此影响,但仍难以判断其强度及所维持的时间,另外,需要较长时间才能获得额外支出的数据,导致难以确定消费习惯。过去亦没有很多类似的经验可以参考,并用于量度支出增长及维持时间。

当中,疫情对商品销售及服务性消费带来密切影响。如上所述,在封城期间社交活动受到掣肘,服务业相关企业包括酒店、餐厅及旅游业当时受到限制或被逼结业。家庭支出只能集中于能够网购及运送到家的货品,这导致商品销售强劲,服务业亦趋于弱势。当经济重启情况出现逆转,服务业出现复苏,商品销售开始回落。随着社交距离限制放宽,人们能够再度外出,但他们大多已拥有足够的健身器材、电子产品及其他消闲用品,正因如此近日数据包括经理指数反映服务性行业表现已跑赢商品销售。

因此,疫情对消费带来两个主要影响,包括消费变得更为稳健,而更改了大众的消费模式。有些人会形容为滚动式经济衰退,服务业先受影响,制造业随后陷入衰退,因为这两个行业已失去关联。同时这也意味着,领先经济指标和衰退预警模型往往更容易受到周期性商品影响,两项指标发出的讯号对整个经济而言则过于悲观。鉴于它们的相对规模(服务占家庭支出比例略落低于60%,商品占家庭支出的比例为21%),服务业的复苏抵销了制造业的衰退。

消费支出方面的再平衡可能仍需要一段时间。旧金山联储银行的分析显示,大部分额外储蓄已被耗用,反映对消费模式影响逐渐减退。目前为止,在21万亿美元的额外储蓄中,已有1.7万亿美元用于消费支出,但整体家庭仍留有4,000亿美元的潜在支出(相当于消费的2%),因此影响将会逐渐浮现。

第二个疫情带来的影响,是在供应方面,劳动人口因而提早退休、重返校园或成为长期病患者(长新冠后遗症及医院需要处理积压已久的长期病患者)。因此,尽管疫情令可以在家工作的行业得到提振,但相对地令劳动人口及整体劳动市场参与率下降 。

结果,劳动人力缺口突然出现,导致工资上调压力比预期更大。另一方面,一些迹象显示劳动市场参与率正在上升,但可能是移民人口重升及其他可逆转的因素造成。总括而言,疫情扭转了供应和需求平衡,但加剧通胀压力。

Keith Wade提到,在连续10次加息后,美联储六月份议息会议出现转向及停止加息,从美联储成员发出的讯号可见这个行动早已预定,市场预计美联储在七月份将再度加息。会后发布的声明及经济预测清楚地表明美联储只是暂时停止加息,而不是转向降低利率的信号。美联储的利率预测点阵图显示,成员的利率预测中值是未来两度加息25个基点,而且2023年内未有计划减息。美联储主席鲍威尔在新闻发布会上强调,可能会在七月份会议上再度加息。

总结

在上述四个影响之中,利率长期处于低水平、经济状况比预期宽松、以及新冠病毒疫情所带来的影响最为独特,以致美联储及其他央行更难以控制经济及通胀。在超宽松的货币政策环环下,美联储及其他央行已明白有必要收紧政策,并且会在非常不确定的疫情期间发生。此外,美联储必须消除财政政策以及新冠病毒对消费及劳动市场的异常影响。

虽然《降通胀法案》(Inflation Reduction Act) 获通过以及人工智能的出现,但Schroders认为,随着时间推移,投资市场的转向会有利美联储。货币政策目前处于收紧状态,来自财政支持及额外储蓄的正面影响正逐渐减少。此外,金融市场的抵消行为亦相当重要,虽然并不是这个经济周期独有,如在2005年当美联储加息150个基点,这个行动对10年期国债收益率几乎没有任何影响,以致人们认为美联储失去对货币政策的影响力。在现时的经济周期,美联储也许需要采取更多措施,令债券市场投资者相信其击退通胀的决心,这无疑也是美联储最近一次会议上的采取较鹰派立场的原因。