文 | 金卫

6月27日,基因科技(上海)股份有限公司(简称:基因科技)深交所创业板IPO获受理。

2022年,基因科技营收达到11.16亿,净利润为6478万。虽然冠以基因科技之名,但基因科技公司的大部分收入来源于第三方品牌,2022年代销第三方品牌的收入占比达到 85%。

基因科技的客户达到10000家,涵盖高校、科学院以及生物公司等,前五大客户占营收比重为13%左右,另一方面公司的存货规模不断攀升。本次IPO,基因科技拟募资5亿,用于研发生产基地项目建设等。

招股书显示,基因科技是一家面向高等院校、科研机构、医院和生物医药企业,提供生命科学科研仪器、试剂和体外诊断仪器、试剂以及技术服务的综合服务商。

在生命科学科研仪器和试剂领域,基因科技将自产和在全球范围内采购的实验仪器与试剂,销售给国内高等院校、科研机构、医院和生物医药企业。

在临床体外诊断领域,基因科技致力于临床分子病理诊断,特别是肿瘤个性化分子诊断及免疫诊断领域的产品研发生产,向国内医疗机构和生物医药企业提供体外诊断仪器、试剂及综合技术服务。

财务数据方面,2020年至2022年,基因科技实现营业收入8.36亿元、9.33亿元和11.16亿元,同期实现归母净利润分别为4153.58万元、3046.18万元、6478.21万元。

盈利能力方面,报告期内,基因科技的主营业务毛利率分别为 31.65%、29.31%和 30.97%,相对稳定。

从收入构成来看,基因科技的生命科学科研服务占收入比重88%,体外诊断占比10%。

基因科技的自主品牌收入较少,以代理第三方产品的收入为主,报告期内,第三方品牌贡献的销售收入分别为 7.06 亿元、7.71 亿元和 8.94 亿元,占主营业务收入比重分别为 84.50%、82.64%和 85.08%。

基因科技称,公司整合了70多家行业知名品牌产品,既包括赛默飞、Agilent、纽英伦、雅培等行业龙头,也包括 PacBio、LI-COR、赛信通等细分领域技术创新型厂家,产品应用涵盖分子生物学、细胞生物学、免疫学等多个研究及应用领域。

在自主品牌产品方面,基因科技称已成功研制出 480 余种体外诊断试剂产品及 50 余项生命科学科研仪器产品,有一定销售规模。

代理第三方品牌,导致公司的毛利率差别较大。

报告期内,生命科学科研服务业务的毛利率分别为 28.87%、25.50%和27.55%,而生命科学科研服务自有品牌仪器毛利率较高,分别为 40.48%、34.35%和 35.47%,而第三方试剂的毛利率只有20%左右。另外,在体外诊断业务方面,自有(试剂)业务的毛利率近乎70%,但是第三方的产品只有30%左右,拉低了公司的毛利率。

在费用方面,报告期内公司的费用合计分别为 2.08亿、2.28亿和2.48亿,占同期主营业务收入的比例在24%左右。

其中,公司销售费用分别为 9940万、1.16亿和 1.25亿,占主营业务收入的比例分别为 11.90%、12.42%和 11.90%。同期,研发费用分别为 2073万、2252万元和 2316万,占主营业务收入的比例在2%左右,这一研发费用率也低于可对比同行,呈现重销售轻研发的特点。

客户方面,基因科技的客户超过10000家,包括清华大学、北京大学、复旦大学、上海交通大学、浙江大学、香港大学、香港中文大学等高等院校(覆盖超过90所985、211大学);另外,还有中国科学院系统、中国医学科学院系统、中国农业科学院系统等科研院所(覆盖超过600所科研院所)等,另外还有华大基因、金域医学、药明康德等生物医药公司。

以2022年为例,前五大客户分别为中国科学院系、优思达生物技术公司、诺禾致源科技公司、安诺优达基因公司,前五大客户占营收比重13.5%,客户比较分散。

值得一提的是,近年来,基因科技的存货持续攀升,报告期内,存货账面余额分别为 2.15亿、2.19亿和 2.88亿,占营业成本的比例分别为 37.63%、33.25%和 36.92%。

基因科技称,随着公司经营规模的扩大,公司存货规模不断增加。公司综合考虑市场销售情况、库存量配备水平、采购价格变化等因素安排第三方品牌产品的采购、自产用原材料的采购和自产产品的生产计划,若存货规模控制不当、下游行业需求出现重大不利变化等情况发生,可能会影响公司存货周转速度,降低运营效率,也会增大存货发生跌价损失的风险,从而影响公司的生产经营及财务状况。

基因科技的前身基因科技有限成立于 2004 年 2 月 4 日,设立时注册资本 210 万美元,由香港基因科技 100%出资。2016 年 4 月,基因科技有限整体变更设立为股份有限公司。

2021 年 8 月 18 日,基因科技增加注册资本,引入上海联新、小苗投资等机构,增资价格按照公司投前整体估值 9亿元确定,为 12.29元/股。2021 年 9月,基因科技进行了一次股权转让,转让价格也为12.29元。

本次IPO,拟发行股份数不低于公司总股本的 25%,拟投入募资约为5.04亿,据此计算公司发行的估值大约为20亿。

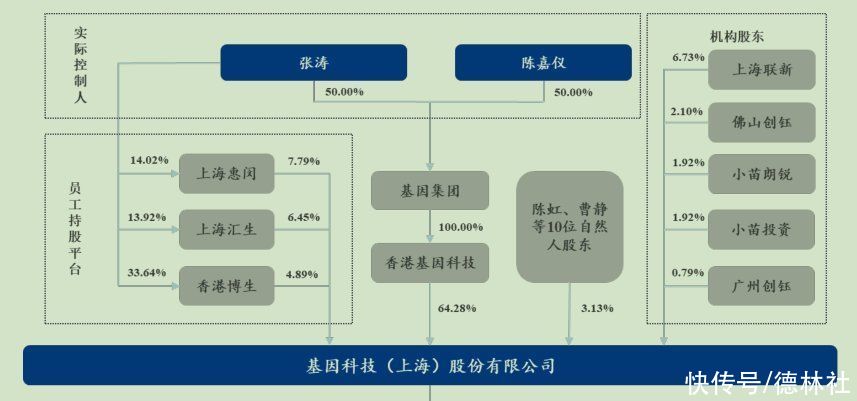

IPO前,基因科技的控股股东为香港基因科技,占公司总股本的 64.28%。实际控制人为张涛和陈嘉仪,二人间接控制公司合计 83.41%的股份。张涛与陈嘉仪为夫妻关系。

本次IPO,基因科技募集资金所投项目包括上海研发生产基地建设项目、基因科技(武汉)生物医学设备及试剂研发生产项目、生物技术演示推广中心项目、补充流动资金项目。

对基因科技IPO进展,我们将进一步关注。