今年3月31日,港交所推出特专科技公司上市机制,并在《主板上市规则》中新增一个章节第18C章,允许无收入、无盈利的科技公司来港上市,有意根据新章节上市的公司可自3月31日后提交正式申请。

6月30日,港交所迎来首家18C章特专科技公司。黑芝麻智能向港交所递交招股书,拟在香港主板挂牌上市。招股书透露,黑芝麻智能作为一家特专科技公司,自成立以来净利润均为亏损,并在可预见的未来还会进一步产生亏损。

黑芝麻智能成为首家18C章特专科技公司

招股资料显示,黑芝麻智能成立于2016年,主营业务方向主要跟汽车智能驾驶有关。作为一家领先的车规级智能汽车计算SoC(系统级芯片)、基于SoC的解决方案供货商,主要为智能汽车配备关键任务能力(包括自动驾驶、智能座舱、先进成像及互联等)。

黑芝麻智能通过自行研发的IP核、算法和支持软件驱动的SoC和基于SoC的解决方案,提供全栈式自动驾驶能力以满足客户的广泛需求。黑芝麻智能从用于自动驾驶的华山系列高算力SoC开始,最近推出了武当系列跨域SoC,以满足对智能汽车先进功能的更多样化及复杂需求。

根据佛若斯特沙利文的资料,按2022年车规级高算力SoC的出货量计,黑芝麻智能是全球第三大供应商。

公司称客户资源相对稳定。主要在于随着自动驾驶系统日趋复杂,汽车OEM(原始设备制造商)倾向策略性地采用及保持使用少数技术平台于不同产品线或品牌的同等自动驾驶等级车型中,避免高昂的转换成本,令汽车OEM及一级供应商只与选定的顶级自动驾驶SoC供应商建立长远固定的合作关系,现阶段,绝大部分智能汽车的自动化水平不高于L3级,而公司现阶段策略性的优先开发及商业化L2至L3级产品。

据悉,黑芝麻智能的客户群已由截至2020年12月31日的33名增长至截至2021年12月31日的45名,并进一步增长至2022年12月31日的89名,且与30多家汽车OEM及一级供应商合作,如一汽集团、东风集团、江汽集团、合创、亿咖通科技、百度、博世、采埃孚及马瑞利等。

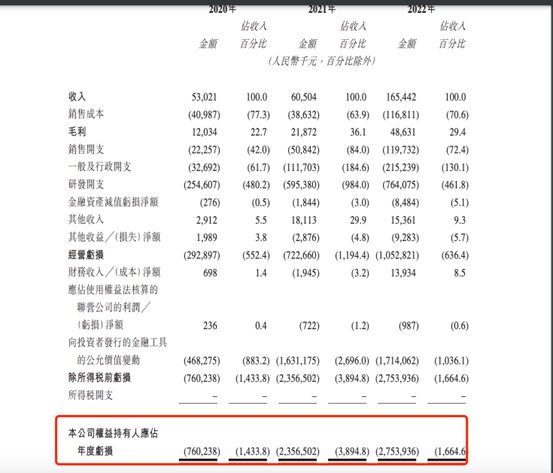

业绩方面,2020年至2022年度,营业收入分别为人民币(下同)5300万元、6050万元、1.65亿元。招股书称,随着SoC大规模量产和解决方案的持续迭代升级,公司具备有利条件抓住广阔的市场机会以在可见未来实现强劲增长。

不过黑芝麻智能的业绩有严重依赖前五大客户风险。截至2020年至2022年度,来自最大客户的收入分别占该等期间收入的47.7%、40.7%及43.5%。来自前五大客户的收入分别占该等期间收入的88.5%、77.7%及75.4%。

因公司还处于研发阶段,需要大规模的投入研发。自2020年至2022年度,研发开支分别为2.54亿元、5.95亿元和7.64亿元,公司权益持有人应占年度亏损分别为7.6亿元、23.56亿元和27.53亿元。

上市前或已获10轮融资

证券时报记者详细梳理了黑芝麻智能的融资历史,公司自2016年7月成立,当年9月就火速拿到了北极光创投的投资,2019年3月获得上汽集团及招商局集团投资,2020年9月拿到了海松资本投资,2021年4月,获得腾讯、博世集团及东风汽车集团投资,9月获得小米投资,2022年1月,获得蔚来资本及吉利控股投资。

前后一共进行了10轮融资,合计融资额折合人民币约52亿元。

其中A轮融资810万美元(折合人民币5670万元),交易后的估值达到1810万美元(约人民币1.27亿元);

A-1及A-2轮融资1440.3万美元(约折合人民币1亿元),交易后隐含估值达到8340万美元(约合人民币5.8亿元);

B-1轮融资4000万美元(约人民币2.8亿元),交易后隐含估值达到2.4亿美元(约人民币16.8亿元);

B-2轮融资4802万美元(约人民币3.36亿元),交易后隐含估值达到2.64亿美元(约人民币18.48亿元);

B-3轮融资2680万美元(约人民币1.88亿元),交易后隐含估值3.87亿美元(约人民币27亿元);

B-4轮融资2954万美元(约人民币2.07亿元),交易后隐含估值4.6亿美元(约人民币32.2亿元);

B+轮融资1.18亿美元(约人民币8.26亿元),交易后隐含估值11.18亿美元(约人民币78亿元);

C轮融资2.36亿元(约人民币16.52亿元),交易后隐含估值高达14.93亿美元(约人民币105亿元);

最后一轮C+轮融资2.18亿美元(约人民币15.26亿元),交易后隐含估值高达22.18亿美元(约合人民币155亿元)。

从融资轮次来看,黑芝麻智能估值7年时间涨超122倍,从最初的1.27亿元到最后一轮的155亿元,堪称坐上了火箭,一旦上市成功,这些早期投资人将收益颇丰。

校对:祝甜婷