时隔多年美联储重提“温和衰退”,上一次提及后爆发金融危机,这次可能还将迎来一场不正常的衰退,黄金早已嗅到“血腥味”……

在3月份的会议纪要中,美联储首次承认今年可能会衰退,预计银行业危机产生的后果可能会使美国经济在今年晚些时候陷入“温和衰退”。

时间倒回到2008年,当年4月12日,时任美联储主席伯南克表示,美国经济可能面临“温和衰退”,但随着大幅降息的影响显现,经济增长应该会加快。然而,后来发生的一切大家都知道了:美联储对2008年温和衰退的预测演变成全球金融危机和大萧条以来最严重的衰退。

尽管美国经济看起来仍很强劲,尤其是劳动力市场仍具有韧性,但是华尔街甚至是美联储都认为,美国经济仍有衰退可能。问题是,这会是一场怎样的衰退?宏观策略师西蒙·怀特(Simon White)断言,这不会是一次正常的衰退。

怀特认为,美国经济衰退似乎越来越迫在眉睫,但大幅抛售股票并涌入美国国债寻求对冲风险的老套做法,这一次可能不会那么适用。

他还表示,就算美国经济还没有陷入衰退,看起来似乎也快了。

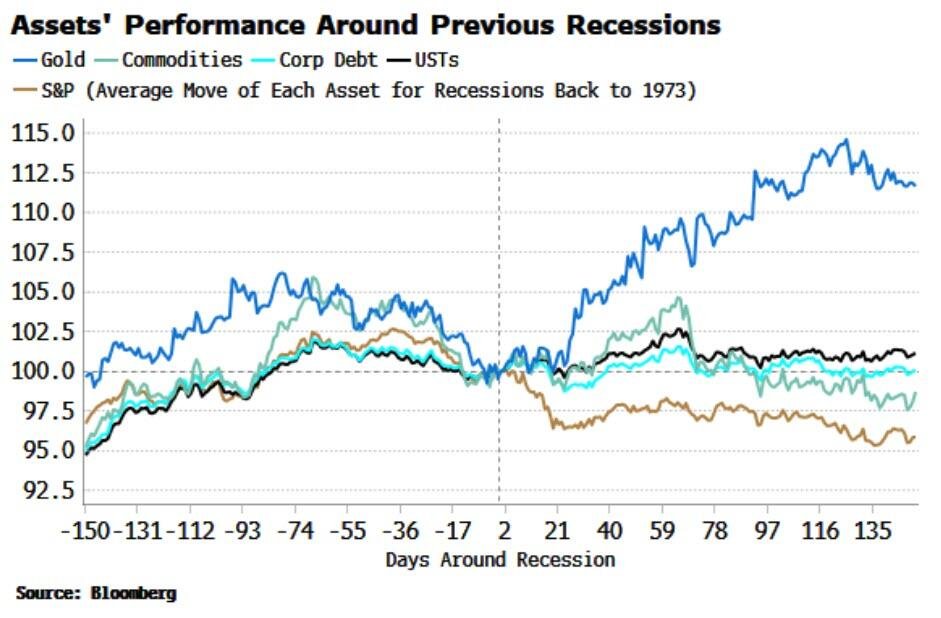

下图显示了黄金(蓝色)、大宗商品(绿色)、公司债(天蓝色)、美国国债(黑色)、标普500指数(褐色)等主要资产在经济低迷时期的平均价格走势。

该图表显示,在上述资产中,黄金在经济衰退后的表现通常最好,其次是美国国债和公司债券。股票和大宗商品在衰退开始后的六个月里表现最差。

但这次衰退的不寻常之处在于它还将伴随着不受欢迎的高通胀,这意味着以往的规则不太可靠。

首先,美国国债可能无法提供与正常衰退情况下相同程度的保护。较长期限的美国国债的风险更是要比通常情况下更大,特别是那些将更为结构性的通胀问题考虑在溢价之中的长期债券。

其次,股市可能不会像在过去的衰退中那样面临下跌。正如上图所示,我们应该预计价格会进一步下跌,甚至可能会跌至周期新低,但事实上,标普500指数的走势一直是非常亮眼的。

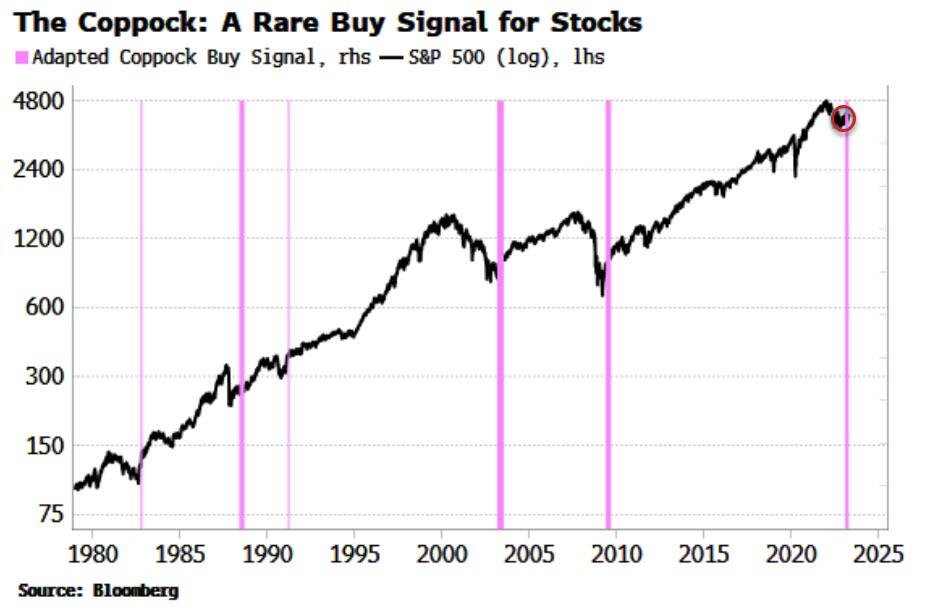

包括科波克指数(如下图所示的)在内的一些罕见而可靠的信号表明,标普500指数可能得到比通常预期更好的支撑。

(科波克指数是一种长期价格动量指标,图中触及红色柱状线时即为买入信号。)

黄金和白银之所以引人注目,是因为它们已经在反弹,这表明它们已经嗅出这不会是一场普通的衰退,在这场衰退中,通胀可能会上升,而美国国债不足以对冲通胀。

大宗商品的表现也有望好于历史衰退期间的平均水平,因为实物资产最能经受住通胀的考验,而这轮通胀可能比市场普遍预期的更持久。

面对不正常的衰退,投资者需要以非同寻常的措施来应对,怀特认为,对投资组合进行以下调整将能够更好地抵御即将到来的伴随高通胀的经济衰退:

降低目前已经超买的行业(如科技和半成品)的敞口;

增加对目前表现落后、久期较短的行业(如能源、公用事业和制药)的敞口;

限制较长期固定收益敞口,即将较长期债券的敞口保持在较低水平;

较低的信贷敞口,因为这一资产类别对衰退风险的错误定价程度最高;

增加对商品、贵金属和其他实物资产的配置;

整个组合应该受益于更高的波动性。