近日,千亿房企蓝光发展屡屡爆出变动,外界议论纷纷。

6月1日晚,蓝光发展发布公告称,蓝光集团与杨铿签订《股份转让协议》,受让杨铿持有的蓝光发展169499198股。本次股权结构调整后,杨铿持有蓝光发展股份清零。

业内人士分析,此次股份转让可能是由于杨铿提供了较多融资担保,如果个人出现信用风险,所持蓝光发展股份也会受影响。因此,将股份合并至蓝光集团,不仅简化持股架构,也降低了潜在风险。

为何要防范风险?种种迹象均指向一点——自救。根据各种公开信息,蓝光发展近半年来似乎很缺钱,一直在进行出售、转让活动。

其实不难发现,早在2020年中下旬,蓝光发展便开始通过各种手段来回笼资金。

去年7月,蓝光发展将旗下迪康药业的100%股份作价9亿元转让;同年10月,蓝光发展发行上限15亿元中期票据,募资全部用于偿还有息债务。

今年1月,蓝光发展将南宁一地块所剩51%的股权全部出售给大唐地产,并退出项目;随后,控股股东蓝光集团将其持有的公司股份400万股补充质押给长江证券股份有限公司,并将其持有的公司股份8600万股质押给北方国际信托股份有限公司。

今年2月,蓝光发展将蓝光嘉宝服务64.62%的股份,转让给碧桂园旗下的碧桂园物业香港。

今年5月,蓝光将旗下无锡和骏房地产有限公司53.16%的股权,转让给常州万科。

这一系列出售活动被外界称为“卖子求生”“断臂求生”,是为了自救而采取的无奈之举。

可见蓝光发展确实很缺钱。

1、花钱多:追求规模,盲目投资

1990年,蓝光和骏实业有限公司成立于四川,前期常年蛰伏于西南一隅。直到2015年,蓝光发展才在上海证券交易所完成重组上市。上市之后,蓝光发展便奋起直追,试图加快自己的成长速度。

为了快速提高市场占有量,蓝光不断在全国各地“开疆扩土”,拿地金额逐年攀升。

wind数据显示,从2017年到2020年,蓝光发展拿地金额分别是202亿元、288亿元、654亿元和352亿元;同时,拿地楼面价也一路攀升,其2018年拿地楼面价只有2520元/平方米,到了2019年上涨到4743元/平方米,而2020年这一个数字又上升到了6160元/平方米。

拿地成本上升,高溢价拿地是重要原因。

Wind数据显示,2020年蓝光发展拿地公布溢价率的52幅土地中,溢价率超过30%的有37幅,成交总价达到了282亿元;其中有21幅土地溢价率超过50%,5幅土地的溢价率超过100%。南阳和信阳的两幅宅地的溢价率均达到了150%。

高溢价、高成本拿地,销量便至关重要。

原本拿地规模扩大,只要销量跟上,资金链就不会出问题。可问题是这些土地大约有70%都集中在三四线城市,高溢价拿地的情况下为了不亏本还要高价卖,销售难度可想而知。

此外,对于蓝光的投资模式,有对蓝光发展较为熟悉的分析师直言“看不懂”。通常情况下,项目布局分散对地产企业来说,是一件“耗时、耗力、耗钱”的事。企业资源分散,既不像深耕当地的企业有政府资源优势,也不会像拥有多个当地项目的企业具有品牌优势,无形中加剧了销售难度。

早在去年11月,诸葛找房数据中心分析师陈霄便指出,蓝光加大在三四线城市的土地储备,且采用高溢价、高成本拿地,在三四线城市未来房地产市场发展面临诸多不确定性的前提下,这种拿地行为未来将会面临风险,未来盈利状况或将承压。

果然,销量没上去,蓝光缺钱了。

克尔瑞数据显示,2020年,蓝光的权益销售金额为710.3亿元,较2019年的715.4亿元还下降了五亿元。同时,2020年年报显示,报告期内,蓝光发展经营活动产生的现金流净流出61.27亿元,首现自2017年以来的净流出。

销量低,收益少,借钱是唯一出路。

整个2020年,由于开支大,回款少,蓝光的经营现金流是负的。不过在房地产行业,企业负债现象并非罕见,只要能借到钱,资金一周转,问题便能迎刃而解。可是屋漏偏逢连夜雨,一系列突如其来的变故使蓝光的融资难度陡然上升。

2、拿钱难:连锁危机,融资艰难

蓝光出现融资难的问题,最初源于平安。

据一勺言消息,去年十月蓝光与平安合作了一个十几亿的项目,并定好了还款日期。但不知何种原因,蓝光还款逾期十天左右,致使平安对外违约,因此平安将蓝光纳入了自己合作的黑名单。

黑名单事件影响了蓝光的信誉,多米诺骨牌效应就此引发。

金融机构本就对风险高度敏感,一方面泰禾、华夏、福晟等接连爆雷,另一方面部分媒体对平安事件大肆炒作,致使很多大型投资方对蓝光提高了警惕,蓝光发展开始出现融资危机。

“三道红线”加剧了蓝光的危机。

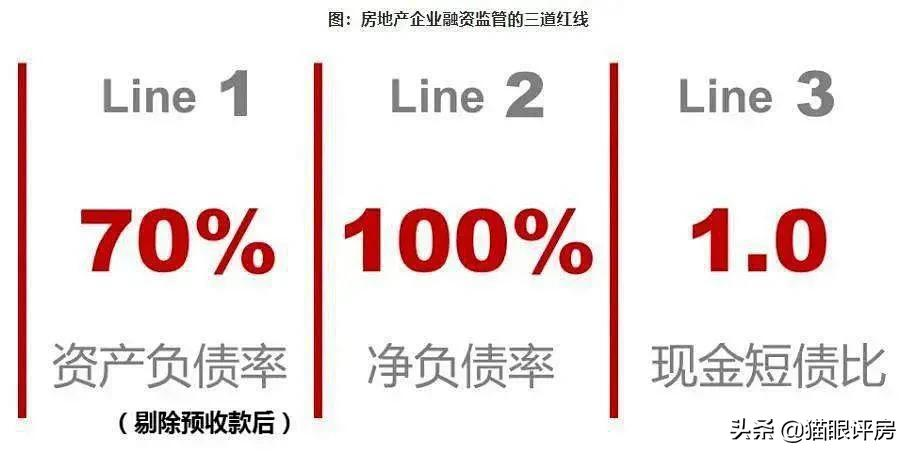

去年8月,重点房地产企业资金监测和融资管理规则(业界俗称“三道红线”)曝光,据了解,“三道红线”即剔除预收款后的资产负债率大于70%,净负债率大于100%,现金短债比小于1倍。这个被万科董事会主席郁亮称为“行业规则的重大改变,影响力不亚于2002年的土地招拍挂改革”的新规,对地产商有息负债的上限进行了严格的划定。

2021年1月1日,“三道红线”正式开始实施。虽然根据蓝光发展发布的2020年业绩快报,截至2020年底,蓝光发展三道红线中有两道已经达标,但整个地产行业融资受限的趋势已然势不可挡。

赚不到钱,借不到钱,以前借的钱却又该还了。

5月25日,据胜券财经消息,蓝光地产目前拖欠了3家信托公司发行的信托产品的支付。其中,与兴业国际信托合作的一笔集合信托产品4月已经到期,目前双方正就延期支付进行谈判,逾期金额几个亿。

还不上钱,蓝光的市场信心土崩瓦解,股价一路下跌。

拖欠信托支付的消息一出,蓝光发展债券明显下跌,蓝光地产的债在二级市场发出了危险信号。事实上,蓝光发展自今年以来股价便一路下行,目前市值较去年一月份高点几近腰斩。

当然,蓝光发展的股价表现会如此不济,评级被下调是重要原因。

今年5月初,蓝光发展公司家族评级被知名评级机构穆迪从“B1”下调至“B2”;而在同一时间里,评级机构“标普”则将蓝光发展的展望评级从稳定调整为了负面。而到了5月31日,标普和穆迪再次将蓝光发展的评级调低。

此外,蓝光发展被金融机构强制执行,又进一步加剧了股价波动。

6月1日,蓝光发展发布公告称,由于作为担保品的公司股票将被相关金融机构进行强制处置程序,相关的金融机构将在未来6个月内减持不超过6000万股、约占公司2%的股份。消息一出,市场一片哗然,次日蓝光发展的股价也迅速走低,最终收盘大跌近7%。

赚不到钱,借不到钱,还不上钱,股价又下跌,蓝光背上了巨额债务。

根据2021年的一季报数据显示,目前蓝光发展的总负债为2194.23亿,资产负债率达到了82.35%,其中,流动负债率高达1716.88亿,长期负债为317.02亿,负债压力巨大。在其流动负债中,其一年内到期的非流动负债为208.8亿,但其账上的现金也才只有268.1亿,若加上负债所需的利息,蓝光发展很可能会面临账面资金不足的问题。

可以说,蓝光发展面临的形势不容乐观。

尽管蓝光发展一直在采取各种自救措施,但似乎收效甚微。曾经的“四川地产一哥”“2019年千亿房企”。雄风不再,举步维艰。

湍流之下,外界议论纷纷,此前,蓝光发展正面回应“卖身”传闻:“没有考虑出让控股权,绝不会甩卖公司”,同时表示将通过开源节流、盘活资产、适时引战“三板斧”来保障经营、资金安全。

6月4日,蓝光发展董事会改选杨铿次子杨武正为新董事长。业内人士认为,目前蓝光发展内忧外患不断,面临着巨额负债、评级下调、债券下跌等多重冲击,杨武正此番上任无疑是临危受命。

如今,随着杨武正的上任,蓝光发展进入了一个新的发展阶段。杨武正接任能否力挽狂澜?外界期待年轻一代可以带领公司走出困难并稳步发展。