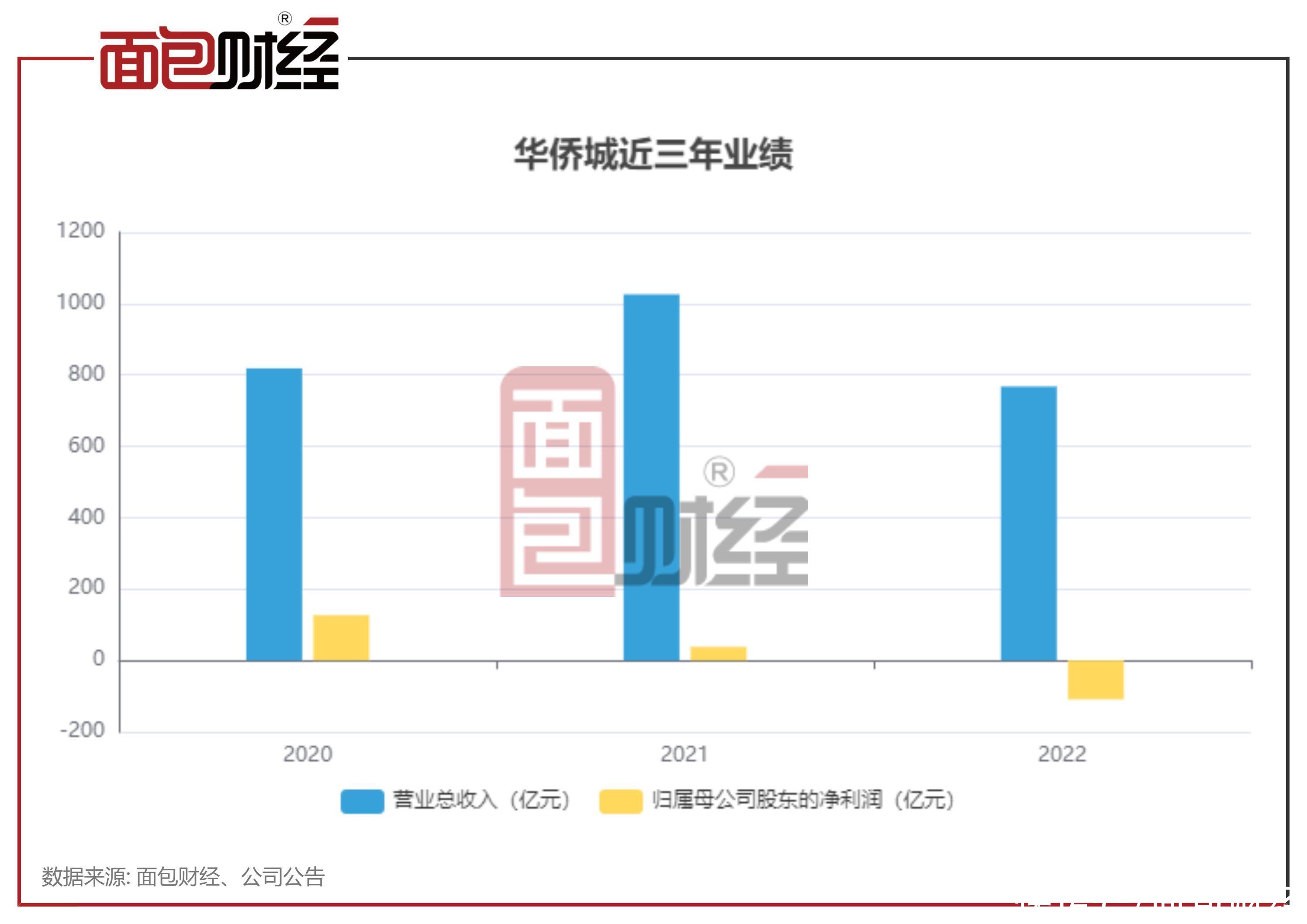

近日,华侨城披露年报。公司2022年实现营业收入767.7 亿元,同比下降 25.17%。受业务销售下滑、资产减值等因素影响,2022年公司归母净利润亏损109.1亿元,同比下降387.05%。

销售数据来看,2022年全年华侨城销售额、销售面积下降均超过三成。

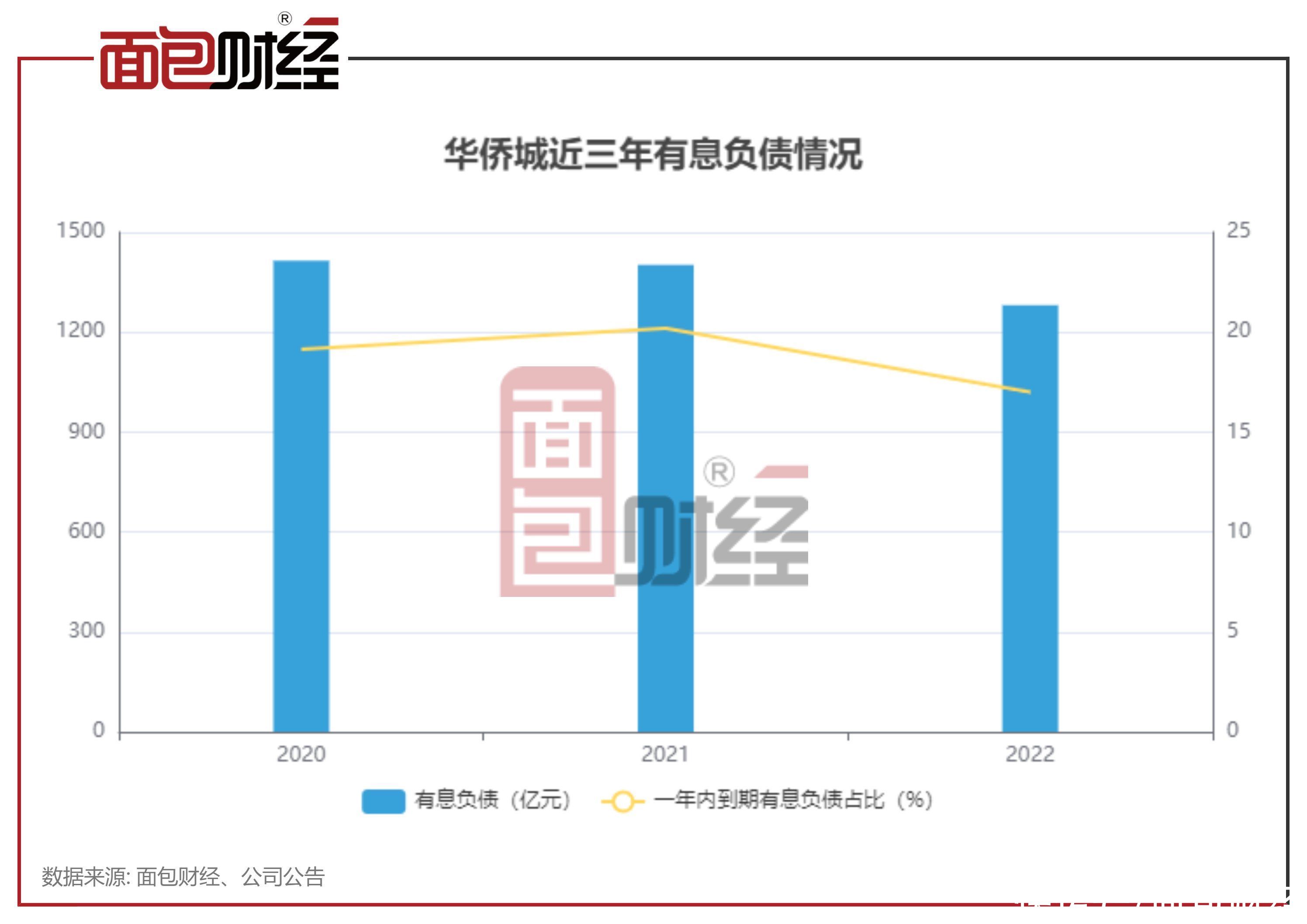

财务融资方面,华侨城有息负债、短债占比均有所下降。公司2022年末有息负债约为1280.6亿元,同比下降8.66%,其中一年内到期债务占比下降3个百分点。值得关注的是,公司报告期末货币资金为416亿元,较上一年末下降近四成。

亏损超百亿元

年报显示,华侨城2022年全年实现营业收入767.7 亿元,同比下滑 25.17%;实现归属于上市公司股东净利润-109.1 亿元,同比下降 387.05%。

报告期内,公司新获取项目开发用地3宗,新增土地面积31万平方米,计容建筑面积31万平方米。落地项目分别为成都市锦绣天府文旅综合项目、东莞市松山湖2022WR012地块文旅综合项目、深圳市龙岗区龙城G01019-0042地块安居型商品房项目。

截至报告期末,华侨城持有房地产项目43个,总占地面积1432.06万平方米,总计容建筑面积2357.85万平方米。

计提资产减值127亿元 曾收深交所关注函

对于此次业绩大幅下降,华侨城表示,主要受房地产业务销售下滑、旅游业务受疫情冲击、资产减值、投资收益减少等因素所致。

数据显示,受房地产市场下行影响,2022年华侨城录得销售面积267万平方米,销售金额 553亿元,同比分别下降33.08 %、32.97%。

华侨城旅游景区业务同样受需求萎缩等诸多因素冲击,经营效益下滑。年报显示,公司旅游综合业务收入同比降低37%至272亿元,毛利率同比降低8个百分点至25%。

公司还表示,因市场因素影响,房企投资策略普遍趋于谨慎,转让股权实现的投资收益同比减少。华侨城2022年投资收益约为-24.2亿元,同比减少 503.88%。

此外,华侨城2022年共计计提127亿元的资产减值损失,减值金额同比有较大幅度增加。年报显示,公司共对存货计提减值准备115.11亿元,约占上年末净资产比例的9.53%;对长期资产计提减值准备11.92亿元,占上年末净资产比例的0.99%,包括6.73亿元的固定资产减值准备、1.03亿元的投资性房地产减值准备、1.39亿元的长期股权投资减值准备等。

值得关注的是,此前深交所就对华侨城2022年业绩预告出具关注函,要求公司说明公司业绩由盈转亏且亏损主要集中在第四季度的原因及合理性、是否存在集中在报告期计提大额资产减值的情形。

华侨城回复称,公司于第四季度对相关存货计提了资产减值,导致第四季度业绩由盈转亏。公司在进行存货减值测试时,严格按照存货跌价准备计提的原则,不存在报告期内集中大额计提资产减值准备的情形。

货币资金下降近四成 有息负债规模下降

受整体房地产下行的影响,华侨城销售回款同比下降幅度较大。

年报显示,2022末华侨城经营性现金流量净额为-5.75亿元,同比下降102.99%。公司货币资金较去年同期同样有较大下降。截至2022年末,华侨城货币资金约为416亿元,较上一年末的676亿元降低约38.46%,公司现金短债比约为1.53倍。

另一方面,华侨城有息负债规模有所下降,短债占比下降。

公司2022年末有息负债1280.6亿元,同比下降8.66%。从长短债占比来看,华侨城一年内到期的有息负债212.80亿元,较2021年末减少60亿元,占有息负债比17%,同比下降3个百分点。公司2022年平均融资成本4.23%,同比下降0.23个百分点。

(文章序列号:1648972817171091456)