来源:锦缎(ID:jinduan006) 作者:耀华

中国互联网策源地——中关村一隅。

时代的浪潮正在席卷残云。

刹那之后,全球科技时钟指针,已经指向人工智能。2023年,注定将是人类科技史上的一道分水岭。这也意味着,上个世纪90年代始风靡全球的互联网时代,正画下句点。

《道德经》有云:始也,繁华落尽,终于一归。每个繁华落尽时刻,也是归一重启之时。恰逢其时的是,中国互联网公司们的年报季刚刚结束。此时此刻,为中国互联网公司拍张毕业照,可做承上启下之鉴。

01

中概互联的2022

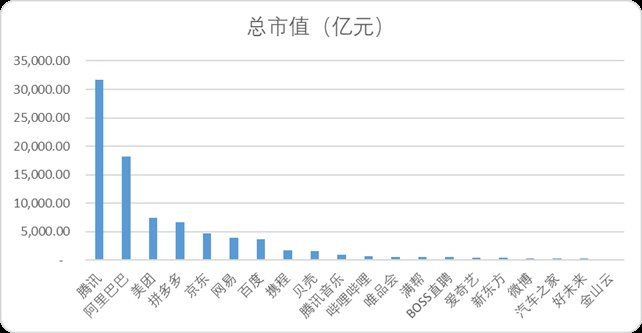

1.总市值

目前中概互联总市值主要分为四个梯队,腾讯独占一档,总市值超过了3万亿人民币。阿里巴巴排在第二档,在1.8万亿人民币左右徘徊,排在美股TOP30。与阿里巴巴市值相近的公司是甲骨文(Oracle)和百事(Pepsi),同为2500亿美元量级。

第三档为美团、拼多多、京东、网易和百度,都在4000亿人民币左右。

第四档为低于2000亿人民币市值的企业,其中携程和贝壳超过了千亿级,其余企业在百亿人民币徘徊。

美股市值TOP200中,中概股占了4-5支左右,百度徘徊在200名附近。

图:中概互联企业市值,来源:Choice金融客户端

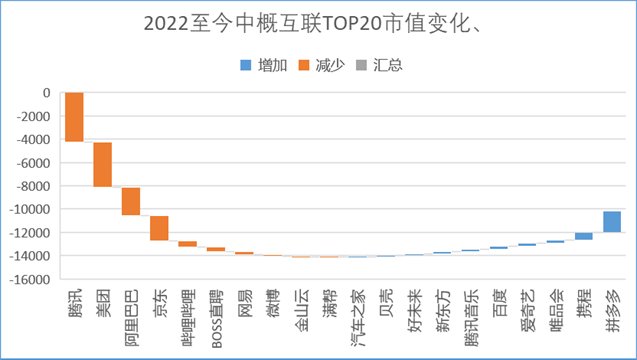

2.市场表现

我们统计了自2022年伊始至今中概互联TOP20的市场表现,可以看到市值下降最明显的是腾讯、美团和阿里巴巴,三者市值缩水均超过了1万亿人民币。而市值增长最多的是拼多多,增长了近1900亿人民币。

整体来看,中概互联TOP20企业市值缩水超过了万亿。

图:中概互联(美股)2022至今市值变化,来源:Choice金融客户端

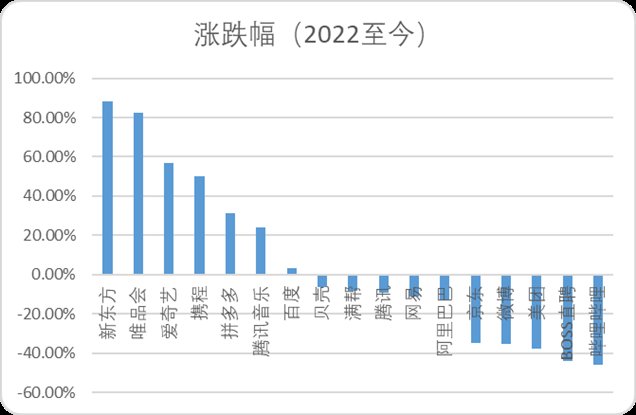

从个股角度来看,2022年至今,转型直播带货的新东方涨幅最高,达到了88%,其次是唯品会、爱奇艺。跌幅最高的是哔哩哔哩、BOSS直聘和美团。

图:中概互联2022至今涨跌幅,来源:Choice金融客户端

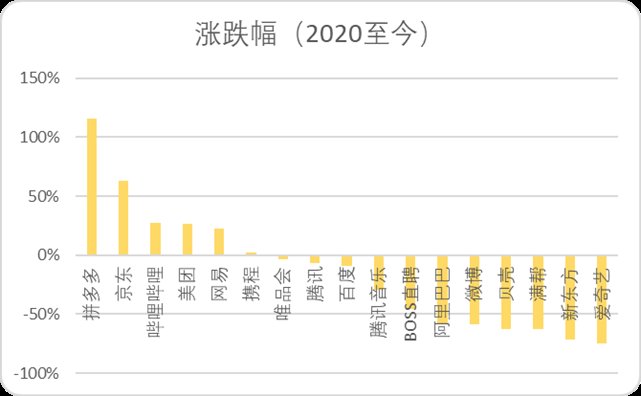

如果我们把时间线拉长,统计自2020年以来的涨跌幅,中概互联TOP17(美股TOP15+美团腾讯)中,有6家增长,11家跌。

涨幅方面,拼多多更为强势,累计涨幅翻倍。跌幅方面,爱奇艺、新东方、满帮的跌幅较为明显。

图:中概互联2020至今涨跌幅,来源:Choice金融客户端

3.财务表现

中概互联们的财务业绩表现,实则并没有市场表现那么不堪。

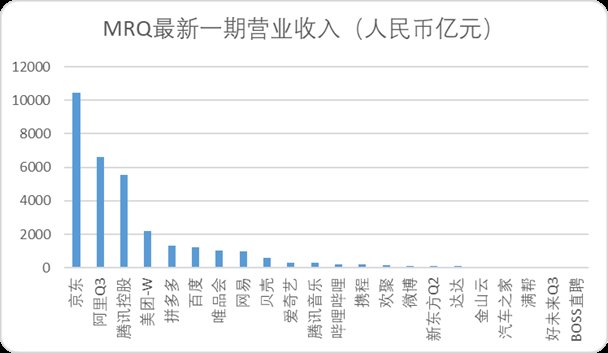

从收入端可以看到,阿里京东处于同一量级,因为阿里目前仅披露了Q3财报,以2021年财报估算,收入应该处于9000亿人民币左右量级。腾讯第二档,突破了5000亿,美团突破了2000亿。

图:中概互联MRQ最新一期营收,来源:Choice金融客户端

从营收增速来看,我们选取市值较大的前十家互联网公司,其中有7家公司实现了增长,3家公司营收出现了下滑。

图:中概互联TOP10企业营收增速,来源:Choice金融客户端

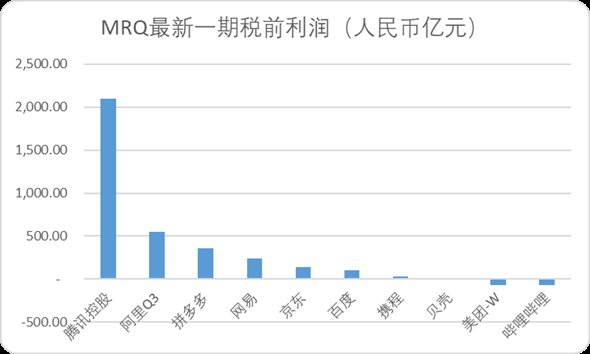

再来看税前利润,同样是统计了市值前十的公司,腾讯的税前利润一枝独秀,超过了2000亿人民币,阿里超过了500亿人民币。其余企业均未超过500亿的门槛,美团、哔哩哔哩还处于亏损阶段。

图:中概互联TOP10企业税前利润,来源:Choice金融客户端

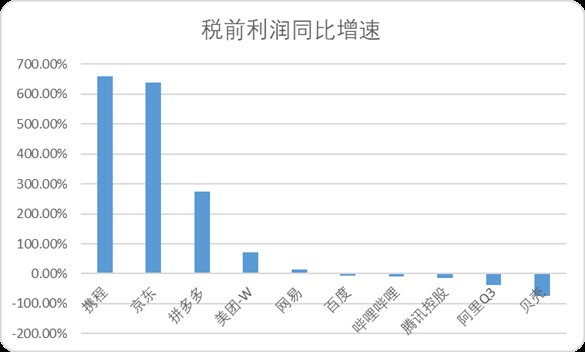

从增长率来看,携程因为逐步放开的疫情管理实现了税前利润的同比大幅度提升,而京东则是实现了扭亏为盈,因此同比增速也得到了大幅度提升。

除此之外,长线来看拼多多的增速还是处于头部第一梯队,美团网易也有增长,而传统互联网巨头BAT三者都有不同程度的下降。

图:中概互联TOP10企业税前利润增速,来源:Choice金融客户端

02

趋势性变化在发生

纵观中概互联,尤其是头部企业,2022年的财报季表现可以总结为两个方面,一边接受寒气洗礼,一边逐渐走向成熟。

A面:寒气传遍整个互联网

1.降本是主题

过去一年任正非的寒气论传遍了各行各业的每个角落,互联网也不例外,去年互联网只有一个主旋律:降本。移动互联网发展进入了成熟期,产业的杠杆效应缩小,资本扩张换增长的模式被抛弃——无论是管理者还是投资者。

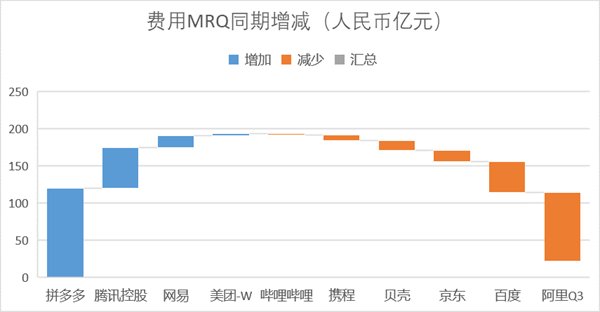

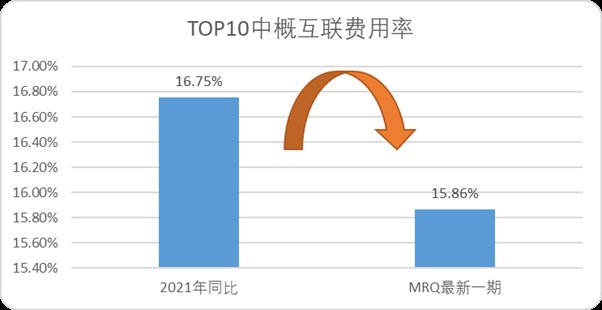

我们可以看到,去年头部十家互联网上市企业,有6家费用绝对值同比减少,4家增加。如果按照费用率的角度来看,前TOP10中概互联合计,近一年时间整体费用率缩减了近1pct。

图:中概互联TOP10企业费用同期对比,来源:Choice金融客户端

图:中概互联TOP10合计费用率趋势,来源:Choice金融客户端

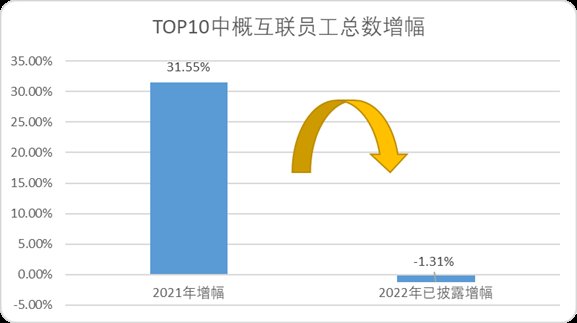

除了成本端费用率的下降,人员成本的下降更为明显。2020年末至2021年末,前十中概互联的企业员工人数增长超过3成,而去年全年员工人数下降了1.31%。

图:中概互联TOP10员工总数,来源:Choice金融客户端

2.大厂都在缩表

资产端,大厂的步伐也逐渐慢了下来。

目前披露简报的互联网大厂,大多没有披露现金流量表明细,但是不妨碍我们通过去年中报期的数据来窥见资产端大厂们的动作。

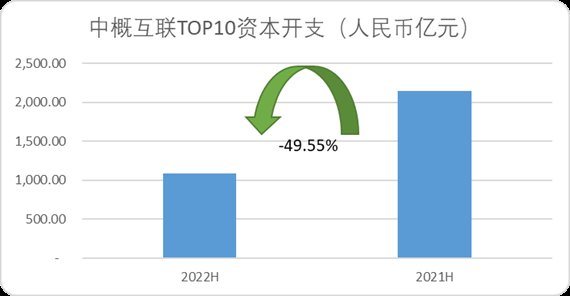

此处资本开支我们选取不同口径(港股取购买固定资产、无形资产及业务的现金流净额,美股取投资活动现金流净额),可以看到去年同期互联网大厂的整体资本性开支下降了近一半,钱袋子比以往捂的更紧了。

图:中概互联TOP10资本开支合计,来源:Choice金融客户端

从企业角度来看,中概互联TOP10企业中,仅拼多多、京东和贝壳的资本开支在去年中报期实现了增长。而拼多多和京东的资本开支增速也基本与营收增速持平,并没有出现大幅激进的快速扩张。

当然,虽然财务表现中概互联大厂们都表达出了寒气,我们还是能从财报季发掘到一些趋势性变化。

B面:走向成熟

1.资本转向基本面

首先我们能看到资本层面最核心的一个变化就是,外部投资人对互联网企业的认知趋于成熟。结合之前我们分析的数据,自2020年以来涨幅较高的企业大部分为营收利润实现高增长的企业,比如拼多多、京东、美团。

相较于移动互联网蓬勃发展期,投资者似乎不愿意为高资本开支,讲故事,讲商业模式的企业买单了。

如果我们用PE(ttm)估值测算头部中概互联网公司,会发现估值的方差逐年减小,这也说明资本已经逐渐形成了对互联网企业价值认知,并且趋于一致。而这种价值认知的本质就是对企业基本面的认知,而不是纯粹不着边际的未来故事的认知。

互联网企业也逐渐趋于理性,对外投资方面,也强调资产的协同作用,从而实现强干弱枝。

2.对外投资趋于理性

其次,寒气的广泛传播也不完全是负面性质的,至少让中概互联网公司清楚的意识到的大而不倒是一个伪命题。

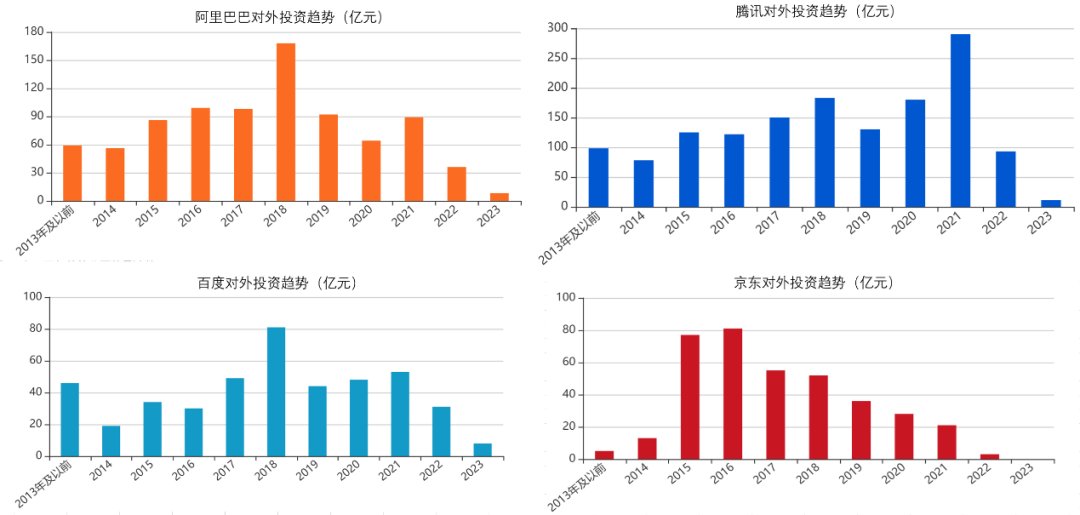

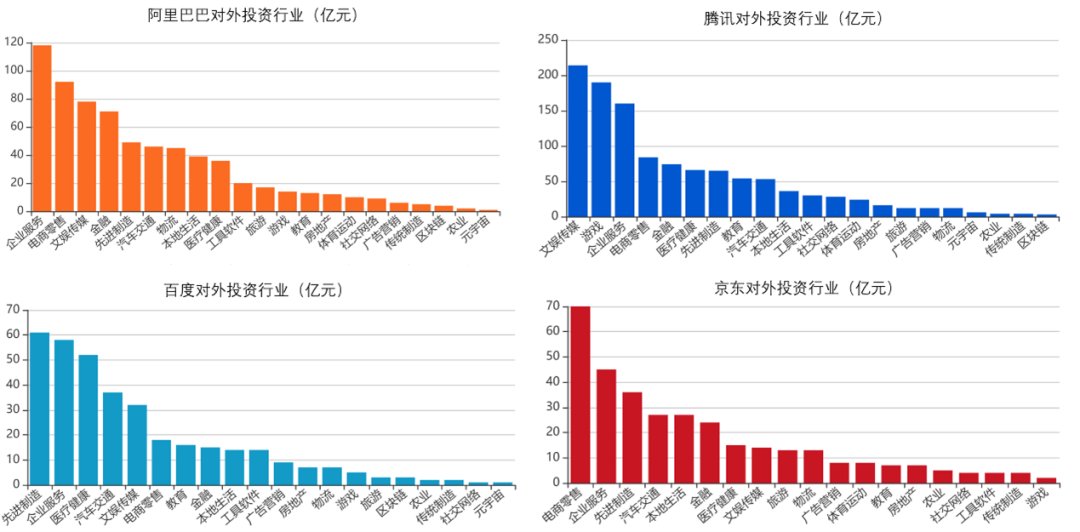

我们以传统四强BATJ为例,梳理其近两年对外投资的变化。可以发现,互联网资方与传统资本系一样,投资策略都出现了明显的转型,而转型的主旨只有一个:强干弱枝。

我们可以看到BATJ四家企业自2021年后的对外投资趋势均出现了明显的下滑。并且各自都投资主线逐渐确立,不再存在不同的资本财团围攻抢夺单一项目的历史。

图:BATJ对外投资趋势,来源:IT桔子

图:BATJ对外投资行业,来源:IT桔子

我们细分过去两年的投资变化,就可以明显看出强干弱枝的变化。根据IT桔子的数据,腾讯2021年对外投资的覆盖赛道有19个,2022年下降为17个;百度、美团均由7个赛道缩减至4个;包括小米、字节等等也都有缩减瘦身。

这种摆脱“赌”性的投资,协同作用更强,资产质量不容易缩水,有明确前景的投资才会得到资本的信赖,也是企业从成长期走向成熟期的一个标志。毕竟连孙正义在败光愿景基金一期后,都融不到资,故事听多了就腻了。

但是,我们还能从对外投资和财报中看出中概互联的大厂们不甘愿躺平的信念。

3.面子里子都要变“硬”

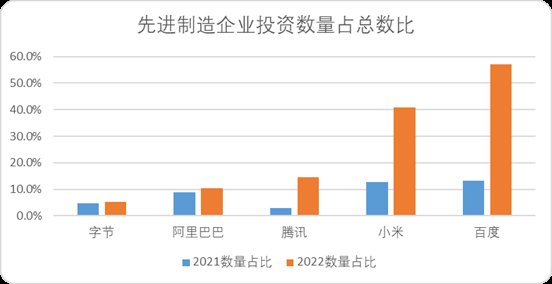

如果我们细分过去两年中概互联大厂对外投资的赛道,就会发现一个显著的趋势:头部大厂全部转向先进制造。

根据IT桔子数据,除了BAT外,字节,小美也大量投入先进制造赛道。而细分先进制造赛道,主要的投资方向就是新能源、机器人和半导体。

图:头部互联网企业投资先进制造企业数量,来源:IT桔子

腾讯投了工业机器人、光电赛道的轻蜓光电,智能机器人云鲸智能,半导体赛道光舟半导体以及新能源赛道的巨湾技研、协鑫光电等等。阿里投资了机器人企业Clearbot,新能源企业杰成新能源、亿可能源,半导体企业原子半导体、瀚博半导体等等。百度、小米除了汽车行业外,半导体、机器人也均有涉猎。

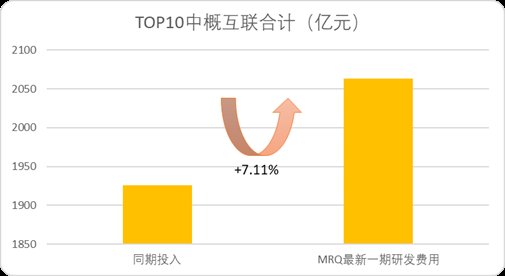

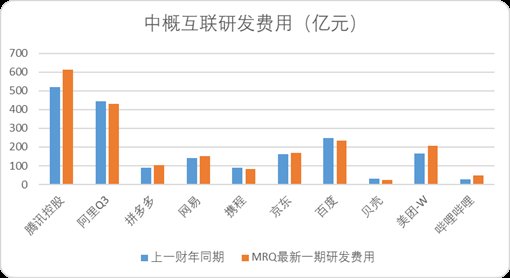

除了对外投资外,互联网大厂在降本的同时,却都加大了研发开支。很好的诠释了苦谁不能苦孩子,穷谁不能穷教育的逻辑。TOP10中概互联整体研发投入增长了7.11pct,按照企业来看,有6家企业实现了增长,其余4家企业的研发投入也基本与同期持平。

图:中概互联TOP10企业研发费用合计,来源:Choice金融客户端

图:中概互联TOP10企业研发费用对比,来源:Choice金融客户端

一方面对外投资转向硬科技企业,另一方面修炼内功,在降本的大环境下保持了研发投入增长,手心手背握紧,拳头变“硬”。

相较于以往更看重商业模式、市场空间和流量的对外投资选择,如今的互联网企业扑向了硬科技、长周期的项目。经历了这一轮长周期的大浪淘沙,让更多人明白科技创新才是穿越周期的保障。

03

结语

安迪·沃霍尔曾经说过:每个人都能成名五分钟。对于所有的企业亦是如此,尤其是21世纪以来最为风光,改变社会生活习惯的互联网公司。但是真正能够做到跨越周期长青的企业少之又少。

中概互联这些生于新时代曾经迎风破浪的公司,一直接触着产业最前沿的科技,享受着最直观的时代红利。每一轮周期底部都是企业组织形态优化、增效的机遇,能不能抓住新一轮周期的增长,还是得看内功修炼深不深、应变能力强不强。

目前来看,这些互联网亦或是移动互联网时代的先驱者,还是在这场寒冬中认识到了科技企业和商业模式企业的本质差距,深蹲的同时也在转型,拥抱未来科技。期待AI时代,我们还能看到它们的名字。