作者:潘妍

出品:全球财说

近几年“睡眠经济”成为新蓝海,众多新老品牌纷纷加速布局。

此前,慕思健康睡眠股份有限公司(简称:慕思股份)向深交所提交招股书拟于主板上市,计划募集资金18.89亿元。

《2021运动与睡眠白皮书》显示,目前中国有超3亿人存在睡眠障碍,其中国成年人失眠发生率高达38.2%。央视数据显示,中国睡眠产业规模2020年达到4000多亿元,2030年或将破万亿。

面对未来的万亿级市场,各家公司均跃跃欲试,争相渴望成为资本市场的“宠儿”。

慕思股份主要从事健康睡眠系统的研发、生产和销售,主要产品包括中高端床垫、床架、床品。目前,公司已拥有包括“慕思”、“V6家居”、“崔佧(TRECA)”等7大品牌。

2018年-2020年,慕思股份分别实现营业收入31.88亿元、38.62亿元、44.52亿元,2019年、2020年营收增幅分别为21.16%、15.29%;同期归属净利润分别为2.16亿元、3.33亿元、5.36亿元,2019年、2020年净利增幅分别为54.16%、61.18%。

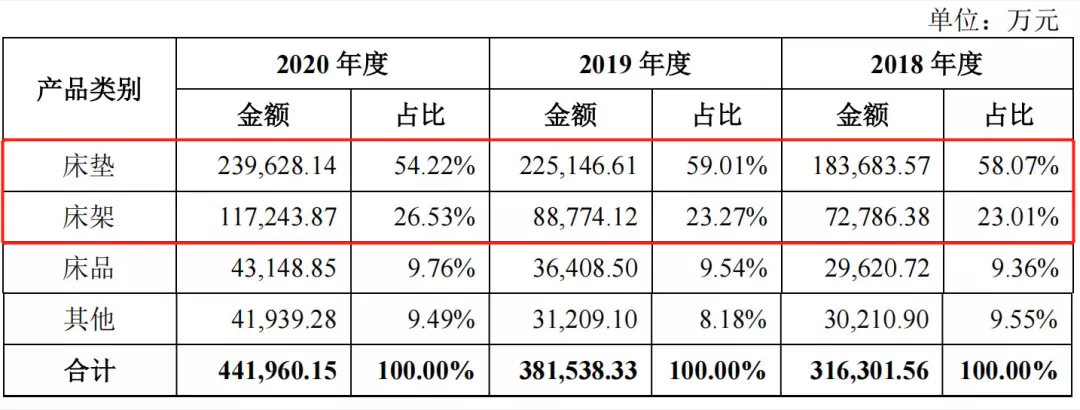

从营收结构看,慕思股份盈利来源较为单一。其中,床垫、床架这两大产品为慕思股份贡献合计超8成的营收。

2020年,慕思股份床垫类产品贡献营业额23.96亿元,营收占比54.22%。

图片来源:慕思股份招股书

但是与同行业上市公司相比,慕思股份的总营收规模还有一定差距。

公开数据显示,2020年,顾家家居(603816. SH)实现营业收入126.66亿元,其中软床及床垫类产品实现营业收入23.38亿元;喜临门(603008. SH)实现营业收入56.23亿元,其中床垫类产品实现营业收入28.55亿元;梦百合(603313. SH)实现营业收入65.30亿元,其中床垫类产品实现营业收入30.81亿元。

值得一提的是,慕思股份于2018年9月正式启动“100亿战略”,宣布在接下来5年内,要完成100亿目标的增长点。

可是,三年过去了,慕思股份的总营收却仍不及50亿元,较百亿相差一半多。

根据慕思股份的募资用途,短期内或仍将继续大力发展床垫、床架等主营产品。

慕思股份计划募集资金18.89亿元。其中,15.03亿元将用于华东健康寝具生产线建设项目;其余将用于数字化营销项目及健康睡眠技术研究中心建设项目。

投资项目达产之后,慕思股份将新增床垫产能95万张、床架产能15万套。

图片来源:慕思股份招股书

慕思股份的高毛利率也值得关注。

招股书显示,2018年-2020年,慕思股份综合毛利率分别为49.14%、53.49%、49.28%,同行可比公司毛利率均值分别为32.43%、36.44%、34.30%。慕思股份的毛利率高于同行均值10至15个百分点。

对此慕思股份给出的解释是,主要是公司与同行业可比上市公司在业务模式、销售渠道等方面存在差异所致。

不同于行业其他企业以OEM/ODM等生产模式为主,慕思股份逾9成的收入来自于自主品牌。OEM/ODM生产可快速增加公司营收,在扩产后慕思股份大概率也会选择该路线进行布局,但也势必会影响其毛利率水平。

一直以来,由于慕思股份专注经营自身品牌,其在营销过程更专注于品牌运营和渠道营销,从而推广投入致使销售费用巨大。

2018年-2020年,慕思股份的销售费用分别为9.8亿元、12.1亿元、11.05亿元。

其中,广告费用分别为3.45亿元、4.45亿元、3.96亿元,占当期营收的比例分别为10.90%、11.67%、8.96%。而同期同行可比上市公司广告费用率分别仅为4.95%、3.98%、3.78%。

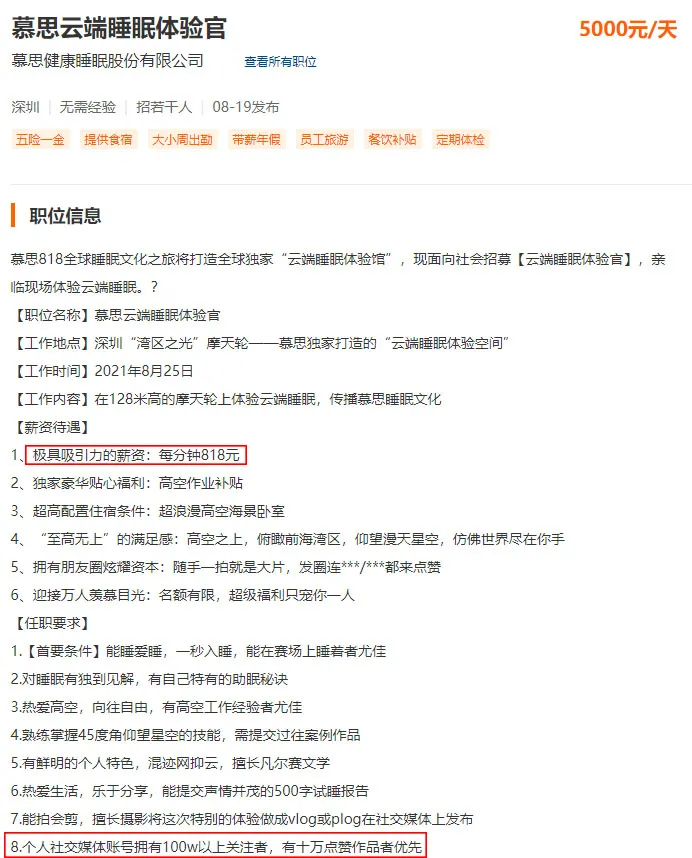

有趣的是,慕思每年还会在各大招聘平台发布“睡眠体验官”的职位信息。乍一看,日新5000,分分钟小一千轻松到手?不免有些心动?但看了任职要求一下悟了,人家是要百万粉以上的大网红来给他们做宣传。有网友表示:“大V看不上,我们够不着。”

图片来源:前程无忧

不过,慕思股份如此看重品牌宣传也完全能够理解,高销售支出的同时,也将自身形象包装得更为高大上,同时随着居民消费水平提升,“睡眠经济”逐步兴起,行业竞争加剧。

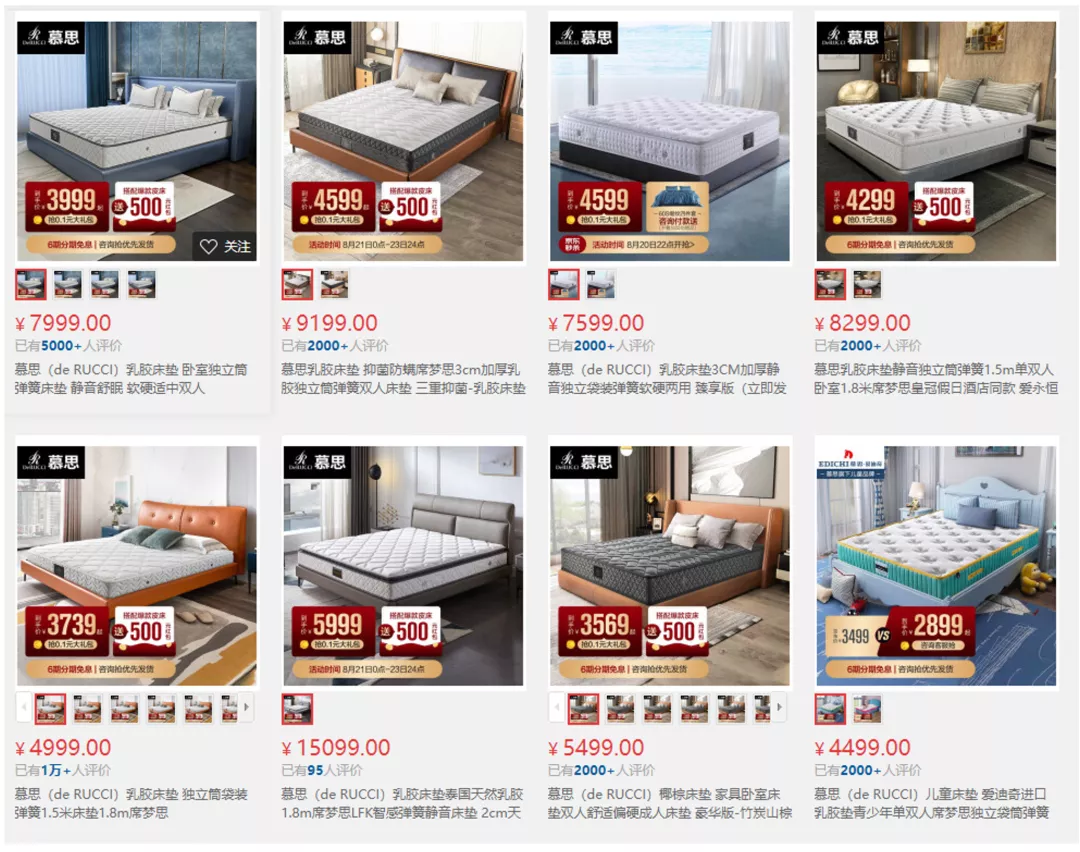

目前,除如慕思、喜临门等在内的定位中高端市场的国内企业,还包括舒达、丝涟、席梦思、金可儿等国外软床品牌,这些品牌定位高端市场,产品售价在12000元以上。

《全球财说》浏览慕思官方旗舰店时发现,慕思床垫销量前几名的产品售价区间在千元至万元不等。

图片来源:京东官方旗舰店

同时,在慕思的线下门店还有更高价格产品进行销售。

慕思官网曾有文章显示,在慕思床垫价格表中,涉及从5千至10万不同的价位,如:小尺寸护脊椎的儿童床垫,价格位于5千至2万;时尚简约的歌蒂娅,价格位于2万至5万之间;极致睡眠的PAULY,价格位于2万至10万之间。

但招股书显示,慕思股份床垫类产品销售均价仅在2000元左右,算是中低位价格。

图片来源:慕思股份招股书

那么问题来了?中间相差巨大的差价去哪了?招股书显示,2020年,慕思股份经销渠道营收占比69.04%;电商渠道营收占比13.71%。

以经销商渠道为主的慕思股份,动辄售价上万的床垫,给经销商的价格又是多少呢?

众所周知,经销商数量过多,再加上区域较为分散,一定程度加大公司的管理难度。

招股书显示,截至2020年12月31日,慕思股份经销商数量为1401家,并随着公司业务规模进一步增长,公司的经销商数量也将进一步增加。

慕思股份也提示风险称,若个别经销商违反公司关于销售价格、客户服务等方面的相关管理要求,或经营活动有悖于公司品牌管理规定,将可能给公司的品牌和声誉带来不利影响。

对于价格管理及平衡竞争,恐是需要重点关注的问题之一。

2020年8月,慕思有限整体变更为股份公司。

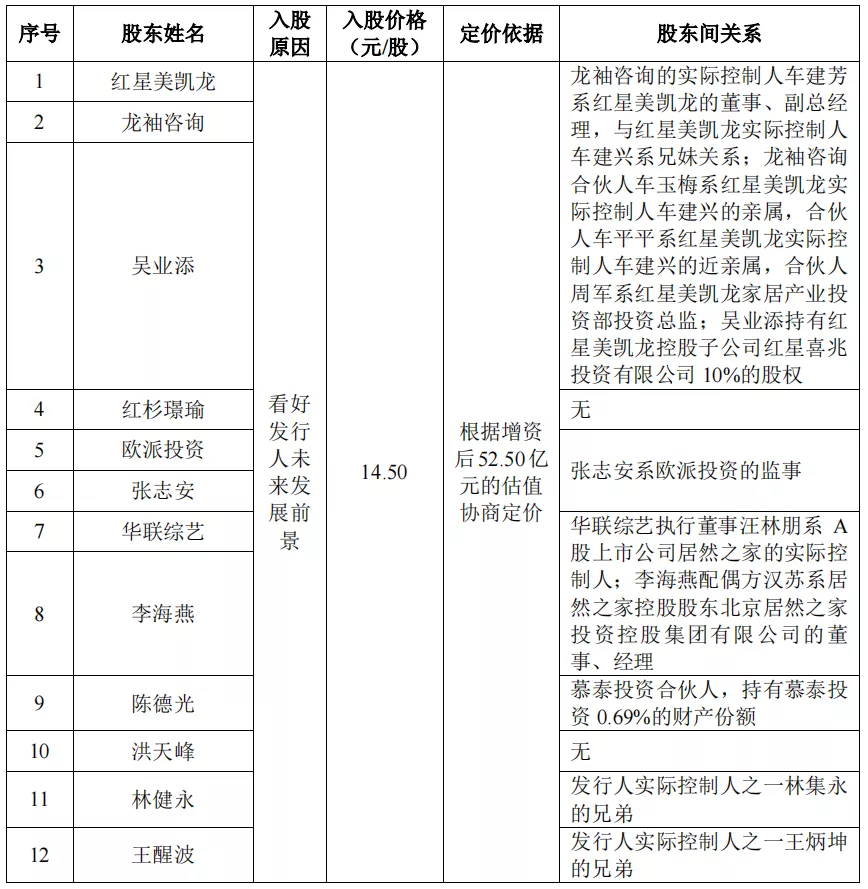

2020年12月,慕思股份便进行了改制后的第一次增资,引入红星美凯龙、红杉璟瑜、华联综艺等12外部投资机构及自然人股东,以货币形式出资5.8亿元。其中4000.00万元作为新增注册资本,5.4亿元作为资本公积。此次的认购价格为14.50元/股。

图片来源:慕思股份招股书

招股书显示,发行前,慕思股份创始人王炳坤、林集永共同通过慕泰投资合计直接和间接控制87.81%的股份,为公司的实际控制人。

此外,在慕思股份的十大股东中,还能看见上述提到的增资活动中多位外部投资者。分别为红星美凯龙(1528. HK)、红杉璟瑜、华联综艺、欧派投资、龙袖投资。

其中,龙袖咨询是红星美凯龙的关联方;华联综艺的实控人汪林朋为居然之家(000785. SZ)实控人;而欧派投资则由欧派家居(603833. SH)全资持股,个人股东张志安亦是欧派投资的监事。

图片来源:慕思股份招股书

值得一提的是,慕思股份与欧派家居的渊源已久。

早在2019年,欧派衣柜与慕思寝具战略合作创建品牌“慕思·苏斯”。该品牌产品只在欧派衣柜线下渠道专卖,慕思不再额外开辟渠道售卖,这被称为一种“新联售”的合作模式。

简单来说,欧派衣柜的门店不卖别的床垫,只卖慕思的产品。双方借此实现“捆绑销售”。招股书显示,2020年,欧派家居已成为慕思股份的第一大客户,营收占比为6.47%。

不过,此番“捆绑”对于慕思股份来说也是把“双刃剑”。从公司2020年近半的应收账款均是来自于欧派家居中就能看出一二,近半的应收账款均来自于欧派家居。

同时,慕思股份还在招股中表示,公司主要对直供客户采用赊销的结算政策。或出于此原因,慕思股份的应收账款周转率是同行业企业均值的十余倍。

2018年-2020年,慕思股份的应收账款周转率分别为91.56次/年、89.34次/年、107.96次/年。同期行业可比上市公司的应收账款周转率均值分别为7.90次/年、7.08次/年、8.39次/年。

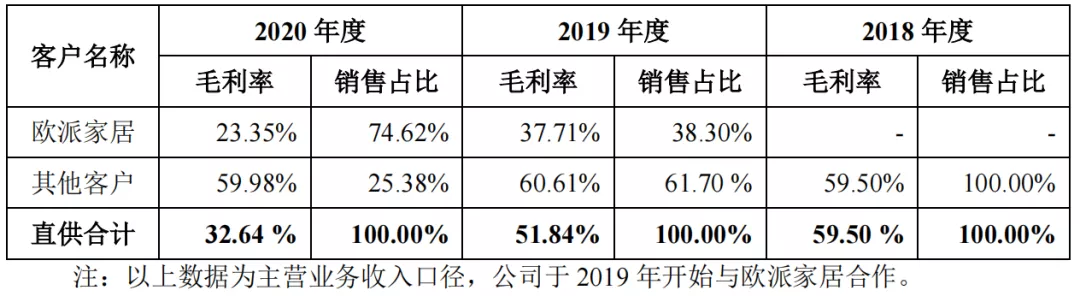

此外,慕思股份为了扩大与欧派家居的的合作规模,或不惜牺牲自身产品毛利率。招股书显示,专供欧派家居渠道的产品毛利率由2019年的37.71%下降至2020年的23.35%。并远低于其他直供客户的产品毛利率。

图片来源:慕思股份招股书

对此,有分析质疑,大客户兼任公司股东,容易滋生利益输送风险,存在上市公司向大客户“压货”提前确认收入甚至虚增收入的可能。“股东同时兼任大客户,势必会是一个关注点,销售价格是否公允是关键性因素。”